Аналитика от Дмитрия Демиденко

Евро избавился от эмоций

После преодоления сентиментальной части ралли EURUSD инвесторы становятся все более фундаментальными. Им требуется содержание, а не эмоции. А подобрать необходимые аргументы в условиях стагнации экономики еврозоны и близости ЕЦБ к завершению цикла ужесточения денежно-кредитной политики непросто. В итоге основная валютная пара идет на коррекцию, а идея ее продаж от 1,12 отыгрывает на 100%.

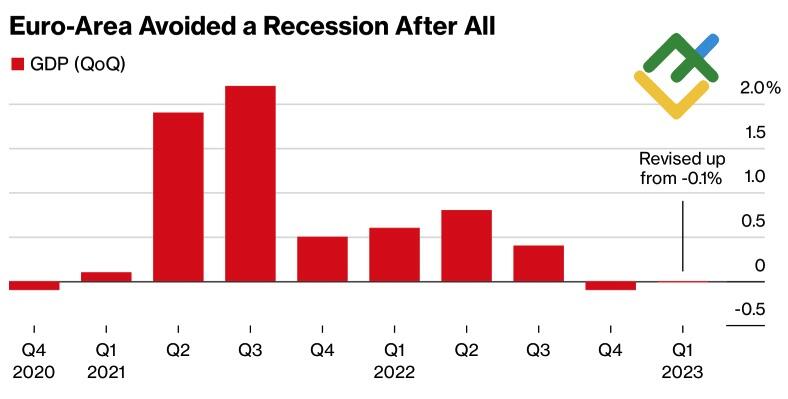

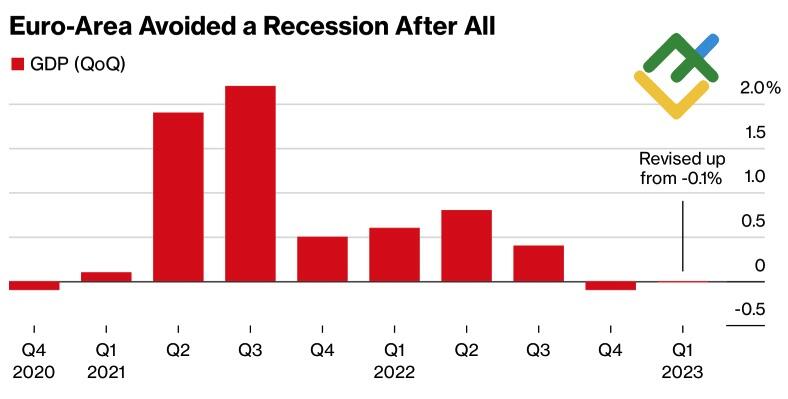

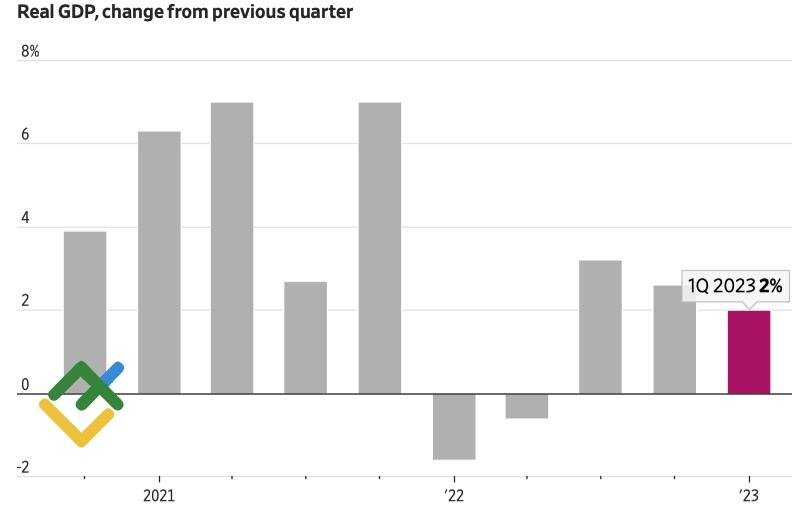

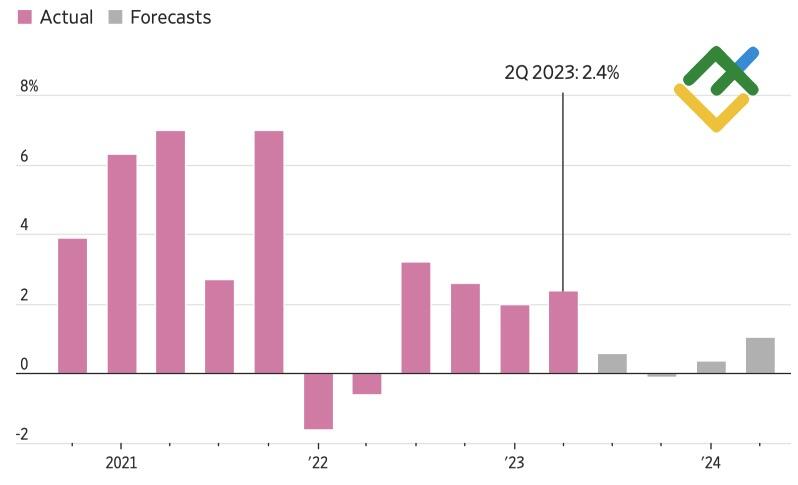

Окончательное чтение показало, что в первом квартале ВВП еврозоны не рос и на падал. Вместо технической рецессии на рубеже 2022-2023 валютный блок столкнулся со стагнацией, а его перспективы выглядят крайне слабыми. Да, Старый Свет забывает о шоке энергетического кризиса и адаптировался к войне в Украине, однако последствия увеличения ставки по депозитам ЕЦБ на 400 б.п с начала цикла начинают кусаться.

Динамика ВВП еврозоны

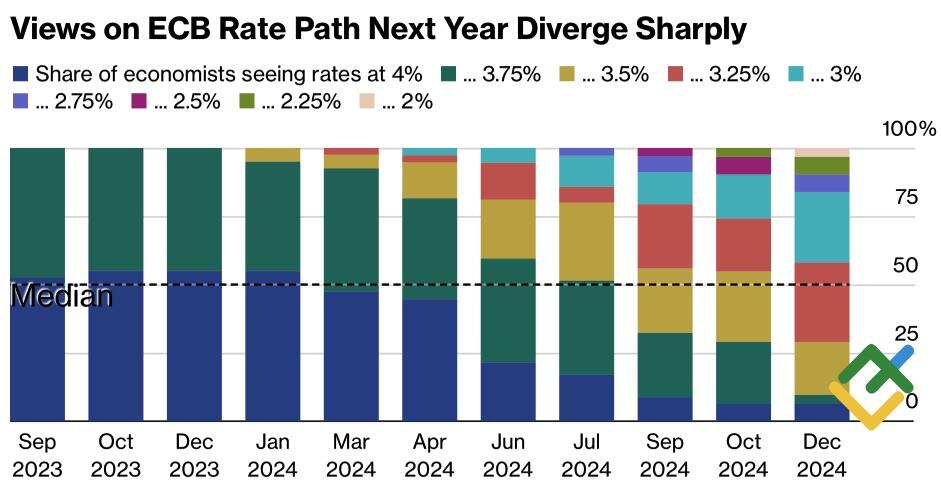

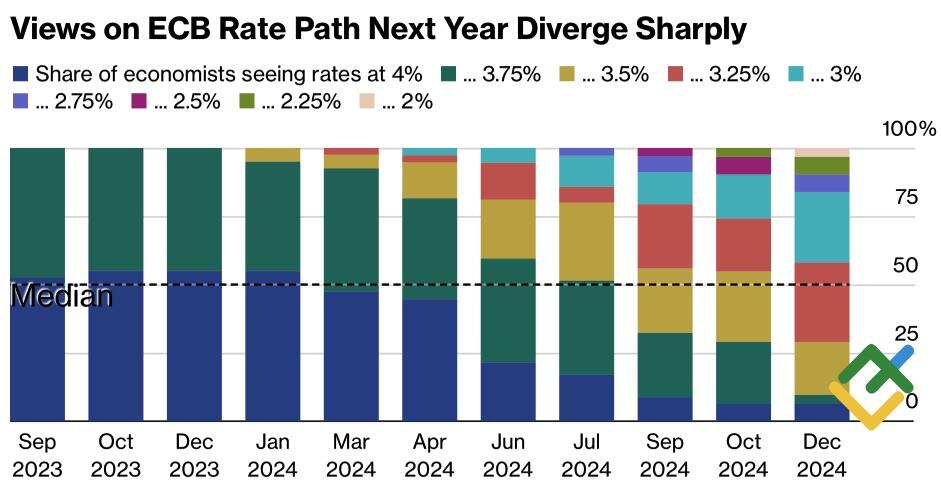

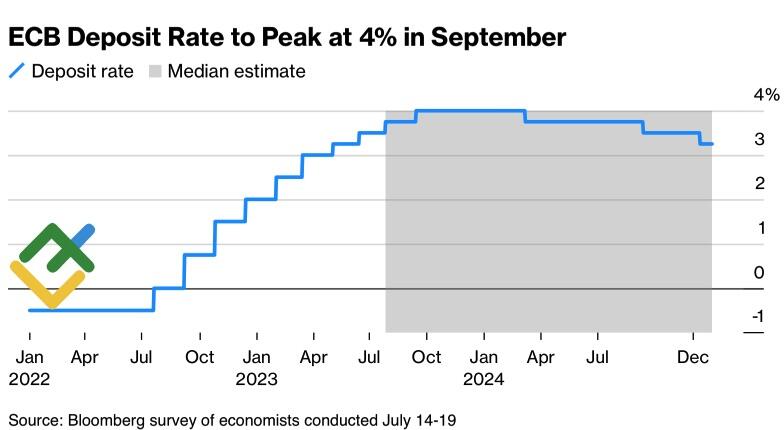

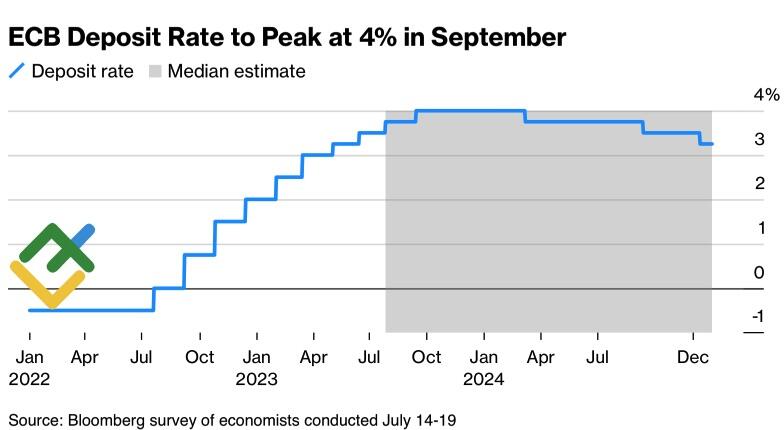

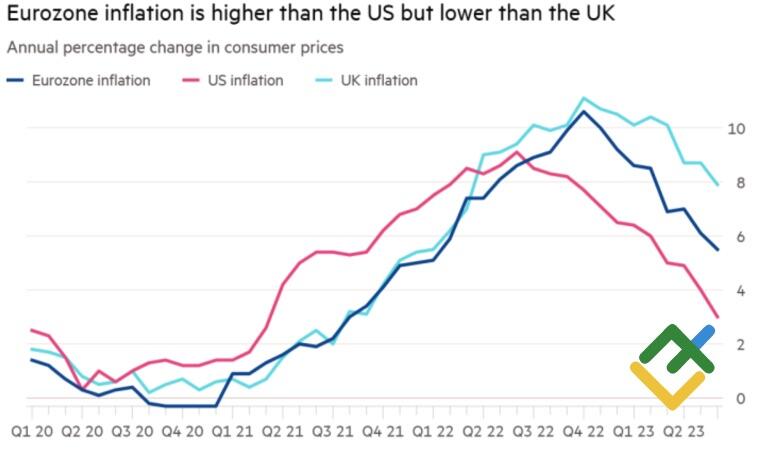

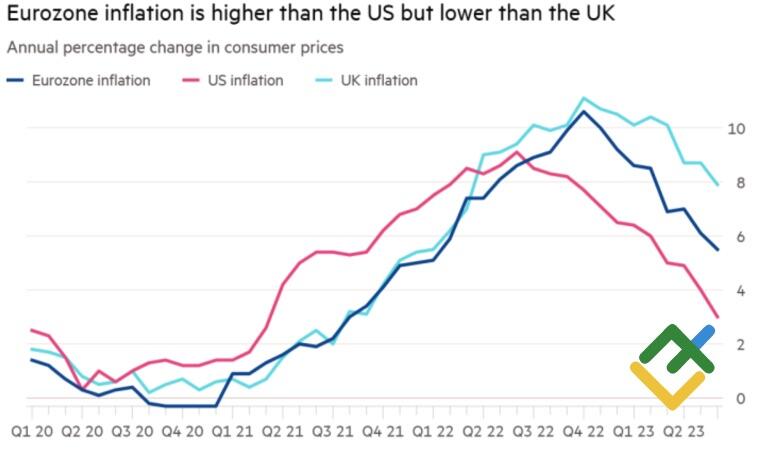

Если инфляция в США и Британии так резко замедляется, почему бы аналогичным процессам не происходить в валютном блоке? Если так и будет, стоимость заимствований может и не вырасти до 4%. Лишь незначительное большинство экспертов Bloomberg, 52,5%, прогнозируют ее повышение до этой отметки в сентябре. Такой раскол демонстрирует, насколько сложно определить, когда же базовая инфляция вернется со своего текущего значения в 5,5% к таргету в 2%.

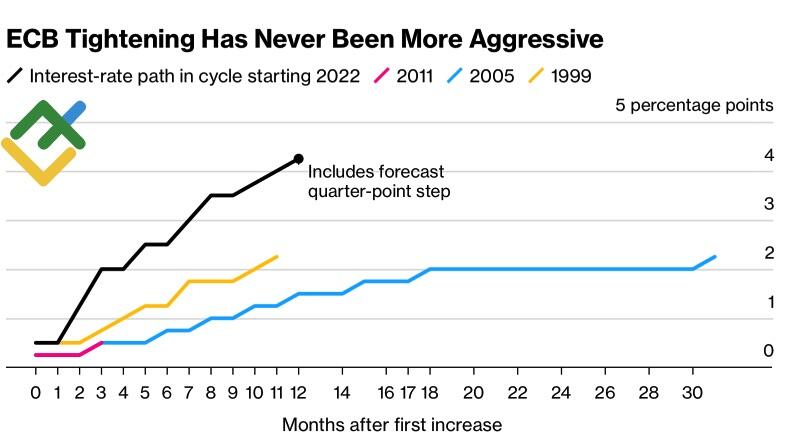

Мало того что устойчивое ценовое давление и испытывающая трудности экономика еврозоны омрачают дальнейший путь, чиновники до сих пор не уверены, что повышение ставки на 400 б.п с июля 2022 повлияет на экономическую активность. Дело в том, что запаздывающий эффект становится все более ощутимым.

Прогнозы экономистов по ставке по депозитам ЕЦБ

Что касается ФРС, то практически все эксперты Bloomberg прогнозируют, что она поднимет ставку по федеральным фондам на 25 б.п до 5,5% в июле, однако в сентябре стоимость заимствований не сдвинется с места. Любопытно, что пятая часть респондентов призывает к возобновлению цикла монетарной рестрикции в ноябре. После выхода в свет данных по инфляции в США за июнь срочный рынок снизил шансы роста ставки по федеральным фондам до 5,75% в 2023, как предусматривают прогнозы FOMC, до 17-18%. Однако сейчас показатель поднялся до 28%. До статистики по CPI он составлял 36%.

Крепкие данные по американским розничным продажам и заявкам на пособие по безработице внесли свою лепту как в показания деривативов, так и в процесс коррекции EURUSD.

Таким образом, у евро нет преимущества перед долларом США ни в скорости экономики, ни в скорости монетарной рестрикции ЕЦБ по сравнению с ФРС. Это могло позволить говорить о развитии отката основной валютной пары, если бы не близость заседаний американского и европейского центробанков. Инвесторам нужны свежие вести, и они рассчитывают их получить из Вашингтона и Франкфурта.

Ставка на продажи EURUSD от 1,12 отыграла, однако в ближайшее время евро, вероятнее всего, войдет в состояние консолидации против доллара США в диапазоне 1,106-1,12. Продаем пару на росте и покупаем на снижении.

После преодоления сентиментальной части ралли EURUSD инвесторы становятся все более фундаментальными. Им требуется содержание, а не эмоции. А подобрать необходимые аргументы в условиях стагнации экономики еврозоны и близости ЕЦБ к завершению цикла ужесточения денежно-кредитной политики непросто. В итоге основная валютная пара идет на коррекцию, а идея ее продаж от 1,12 отыгрывает на 100%.

Окончательное чтение показало, что в первом квартале ВВП еврозоны не рос и на падал. Вместо технической рецессии на рубеже 2022-2023 валютный блок столкнулся со стагнацией, а его перспективы выглядят крайне слабыми. Да, Старый Свет забывает о шоке энергетического кризиса и адаптировался к войне в Украине, однако последствия увеличения ставки по депозитам ЕЦБ на 400 б.п с начала цикла начинают кусаться.

Динамика ВВП еврозоны

Если инфляция в США и Британии так резко замедляется, почему бы аналогичным процессам не происходить в валютном блоке? Если так и будет, стоимость заимствований может и не вырасти до 4%. Лишь незначительное большинство экспертов Bloomberg, 52,5%, прогнозируют ее повышение до этой отметки в сентябре. Такой раскол демонстрирует, насколько сложно определить, когда же базовая инфляция вернется со своего текущего значения в 5,5% к таргету в 2%.

Мало того что устойчивое ценовое давление и испытывающая трудности экономика еврозоны омрачают дальнейший путь, чиновники до сих пор не уверены, что повышение ставки на 400 б.п с июля 2022 повлияет на экономическую активность. Дело в том, что запаздывающий эффект становится все более ощутимым.

Прогнозы экономистов по ставке по депозитам ЕЦБ

Что касается ФРС, то практически все эксперты Bloomberg прогнозируют, что она поднимет ставку по федеральным фондам на 25 б.п до 5,5% в июле, однако в сентябре стоимость заимствований не сдвинется с места. Любопытно, что пятая часть респондентов призывает к возобновлению цикла монетарной рестрикции в ноябре. После выхода в свет данных по инфляции в США за июнь срочный рынок снизил шансы роста ставки по федеральным фондам до 5,75% в 2023, как предусматривают прогнозы FOMC, до 17-18%. Однако сейчас показатель поднялся до 28%. До статистики по CPI он составлял 36%.

Крепкие данные по американским розничным продажам и заявкам на пособие по безработице внесли свою лепту как в показания деривативов, так и в процесс коррекции EURUSD.

Таким образом, у евро нет преимущества перед долларом США ни в скорости экономики, ни в скорости монетарной рестрикции ЕЦБ по сравнению с ФРС. Это могло позволить говорить о развитии отката основной валютной пары, если бы не близость заседаний американского и европейского центробанков. Инвесторам нужны свежие вести, и они рассчитывают их получить из Вашингтона и Франкфурта.

Ставка на продажи EURUSD от 1,12 отыграла, однако в ближайшее время евро, вероятнее всего, войдет в состояние консолидации против доллара США в диапазоне 1,106-1,12. Продаем пару на росте и покупаем на снижении.

-

- Регистрация: 12 фев 2017

- Сообщений: 922

- Стаж торговли: 12 лет

- Рынок: валютный

- Должность: управляющий

- Брокер: с лицензией CySEC

- Инструменты: валютные пары

- Стиль торговли: кэрри-трейд

- Город: Минск

- Благодарил (а): 0 раз.

- Поблагодарили: 2 раз.

Доллар не станет играть в открытую

Рынок бросает то в жар, то в холод. EURUSD отмечается лучшим недельным ралли за полгода после чего камнем падает со скалы. История показывает, что доллар США обычно растет до достижения пика ставкой по федеральным фондам, после чего попадает в лавину распродаж. Замедление инфляции до 3% убедило инвесторов, что пик близко. Однако убедила ли динамика потребительских цен ФРС? Рынок начинает в этом сомневаться и возвращается к гринбэку.

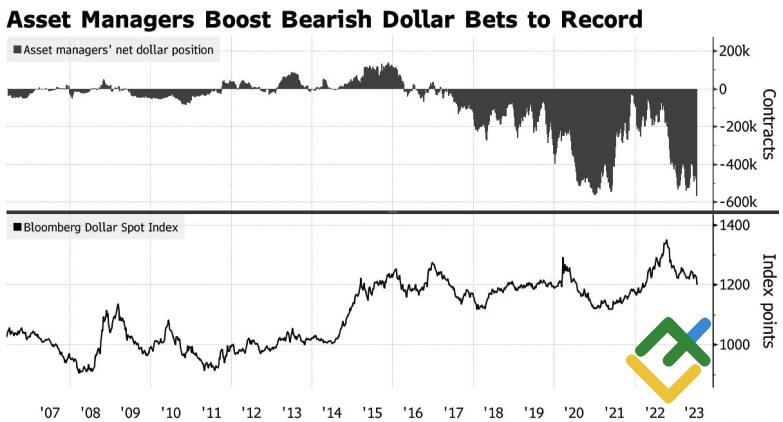

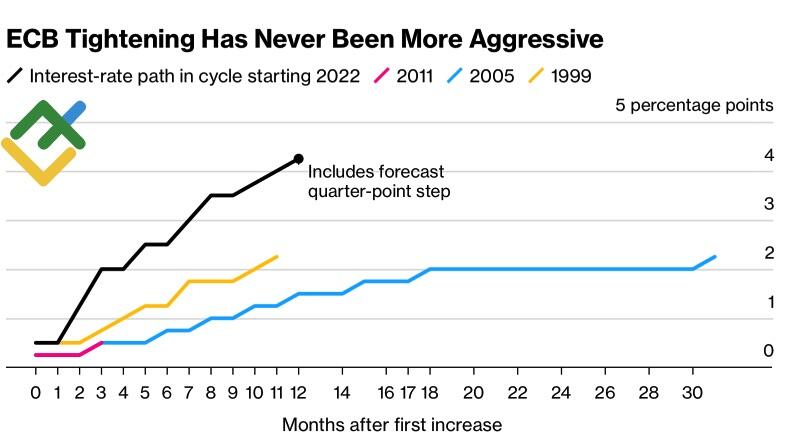

Результатом резкого сокращения темпов роста CPI США в июне стали рекордные нетто-шорты управляющих активами по американскому доллару против 8 основных мировых валют на неделе к 18 июля. Наиболее быстро спекулянты продавали гринбэк против евро и фунта, а затем начали сворачивать свои позиции, опасаясь «ястребиной» риторики ФРС на заседании 25-26 июля. Итог – впечатляющие американские горки по EURUSD.

Динамика индекса USD и спекулятивных позиций по доллару США

Основной вопрос – признает ли Федрезерв свою ошибку в прогнозах по ставке? Большинство членов FOMC ожидали ее роста до 5,75%, что предполагает еще два акта монетарной рестрикции в 2023. На самом деле продолжения цикла ужесточения денежно-кредитной политики не требуется. Экономика США еще не в полной мере ощутила на себе всю силу повышения стоимости заимствований на 500 б.п с начала цикла. А последствия наверняка будут. Особенно с учетом того факта, что ставки десятилетиями находились на нулевых уровнях, а то, что сделал центробанк, иначе как сейсмическим сдвигом не назовешь.

На мой взгляд, вряд ли Джером Пауэлл и его коллеги захотят говорить о паузе или о завершении цикла монетарной рестрикции. Неопределенность в риторике позволит им сохранить гибкость. А что если инфляция неожиданно начнет ускоряться? ФРС боится наступить на старые грабли – в 1970-х слишком она рано расслабилась уверовав в победу над инфляцией. И экономика США поплатилась за это двойной рецессией.

Сигналов о будущих шагах не будет. Как со стороны Федрезерва, так и со стороны ЕЦБ. Европейский центробанк начинает понимать, что EURUSD зашла слишком высоко. Ее июльский пик не оправдан с точки зрения дивергенции в экономическом росте. К тому же номинальный эффективный курс евро достиг рекордного уровня. Это убивает экспорт, делает еврозону еще слабее и ставит палки в колеса процессу ужесточения денежно-кредитной политики.

Динамика номинального эффективного курса евро

Неудивительно, что даже такой «ястреб» Управляющего совета как голландец Клаас Кнот начинает говорить, что повышение ставки по депозитам в сентябре не гарантировано.

Достаточно ли фактора окончания монетарной рестрикции ФРС для восстановления восходящего тренда по EURUSD? На мой взгляд, нет. Каждый цикл ужесточения денежно-кредитной политики уникален, особенно текущий. К тому же в любом правиле есть исключения. Для ралли евро требуется позитив от мировой экономики. Пока же ловим момент для перехода от сформированных от 1,12 шортов к лонгам на снижении пары в направлении 1,106.

Рынок бросает то в жар, то в холод. EURUSD отмечается лучшим недельным ралли за полгода после чего камнем падает со скалы. История показывает, что доллар США обычно растет до достижения пика ставкой по федеральным фондам, после чего попадает в лавину распродаж. Замедление инфляции до 3% убедило инвесторов, что пик близко. Однако убедила ли динамика потребительских цен ФРС? Рынок начинает в этом сомневаться и возвращается к гринбэку.

Результатом резкого сокращения темпов роста CPI США в июне стали рекордные нетто-шорты управляющих активами по американскому доллару против 8 основных мировых валют на неделе к 18 июля. Наиболее быстро спекулянты продавали гринбэк против евро и фунта, а затем начали сворачивать свои позиции, опасаясь «ястребиной» риторики ФРС на заседании 25-26 июля. Итог – впечатляющие американские горки по EURUSD.

Динамика индекса USD и спекулятивных позиций по доллару США

Основной вопрос – признает ли Федрезерв свою ошибку в прогнозах по ставке? Большинство членов FOMC ожидали ее роста до 5,75%, что предполагает еще два акта монетарной рестрикции в 2023. На самом деле продолжения цикла ужесточения денежно-кредитной политики не требуется. Экономика США еще не в полной мере ощутила на себе всю силу повышения стоимости заимствований на 500 б.п с начала цикла. А последствия наверняка будут. Особенно с учетом того факта, что ставки десятилетиями находились на нулевых уровнях, а то, что сделал центробанк, иначе как сейсмическим сдвигом не назовешь.

На мой взгляд, вряд ли Джером Пауэлл и его коллеги захотят говорить о паузе или о завершении цикла монетарной рестрикции. Неопределенность в риторике позволит им сохранить гибкость. А что если инфляция неожиданно начнет ускоряться? ФРС боится наступить на старые грабли – в 1970-х слишком она рано расслабилась уверовав в победу над инфляцией. И экономика США поплатилась за это двойной рецессией.

Сигналов о будущих шагах не будет. Как со стороны Федрезерва, так и со стороны ЕЦБ. Европейский центробанк начинает понимать, что EURUSD зашла слишком высоко. Ее июльский пик не оправдан с точки зрения дивергенции в экономическом росте. К тому же номинальный эффективный курс евро достиг рекордного уровня. Это убивает экспорт, делает еврозону еще слабее и ставит палки в колеса процессу ужесточения денежно-кредитной политики.

Динамика номинального эффективного курса евро

Неудивительно, что даже такой «ястреб» Управляющего совета как голландец Клаас Кнот начинает говорить, что повышение ставки по депозитам в сентябре не гарантировано.

Достаточно ли фактора окончания монетарной рестрикции ФРС для восстановления восходящего тренда по EURUSD? На мой взгляд, нет. Каждый цикл ужесточения денежно-кредитной политики уникален, особенно текущий. К тому же в любом правиле есть исключения. Для ралли евро требуется позитив от мировой экономики. Пока же ловим момент для перехода от сформированных от 1,12 шортов к лонгам на снижении пары в направлении 1,106.

-

- Регистрация: 12 фев 2017

- Сообщений: 922

- Стаж торговли: 12 лет

- Рынок: валютный

- Должность: управляющий

- Брокер: с лицензией CySEC

- Инструменты: валютные пары

- Стиль торговли: кэрри-трейд

- Город: Минск

- Благодарил (а): 0 раз.

- Поблагодарили: 2 раз.

Евро сел на пятую точку

Рынок – это всегда череда взлетов и падений. Однако если на протяжении последних трех кварталов EURUSD падала из-за решительности ФРС, ставившей крест на эйфории по поводу «голубиного» разворота, то в июле в дело вступил другой «медвежий» драйвер. Слабость экономики еврозоны доказала, что евро еще слишком рано к звездам. Рожденный ползать, летать не может.

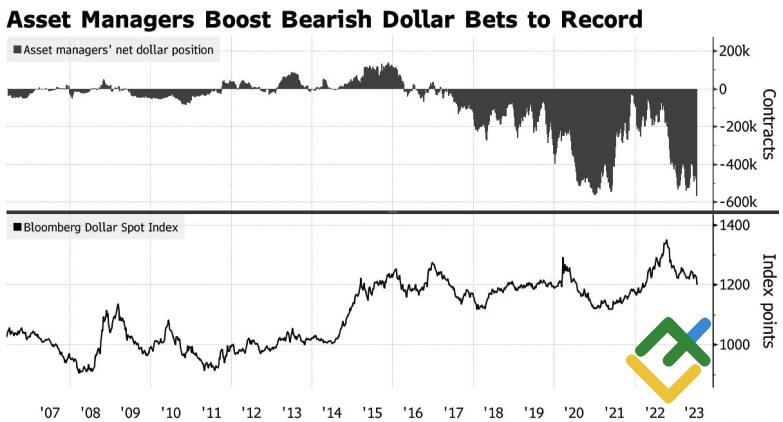

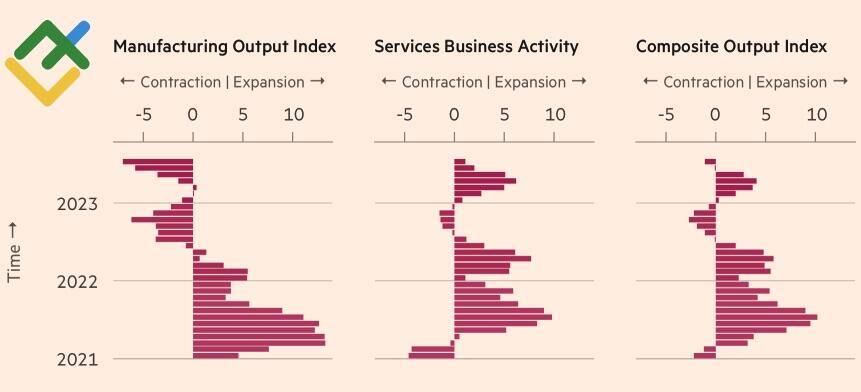

Для того, чтобы опустить «быков» по EURUSD с небес на землю не потребовалось даже заседания FOMC. Катализатором пике стала разочаровывающая статистика по деловой активности еврозоны за июль. Второй месяц подряд композитный индекс менеджеров по закупкам закрывается ниже критической отметки 50. Он рухнул до 8-мимесячного дна, а в производственной сфере – до 38-мимесячного! Теряет пар и сфера услуг, что усиливает риски рецессии во второй половине 2023.

Динамика европейской деловой активности

Деловая активность замедляется и в США, но не так быстро как в Европе. Американская экономика выглядит как лучшая из посредственных, а наличие большего оптимизма в отношении ее перспектив, чем где-либо еще, усиливает спрос на доллар. По мнению Brown Brothers Harriman, Штаты на голову выше всех остальных, что вкупе с ожиданиями «ястребиной» риторики ФРС толкает котировки EURUSD вниз.

На мой взгляд, в основе пике лежит разочарование по поводу светлого будущего мировой экономики, что негативно отражается на такой про-циклической валюте как евро. Не дотягивают до прогнозов не только еврозона, но и США. При этом валютный блок является самой грязной рубашкой в груде нестиранного белья.

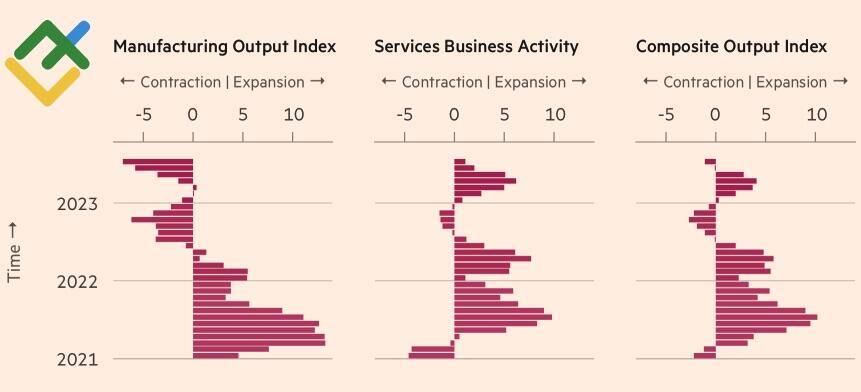

Неудивительно, что внутри ЕЦБ наблюдается раскол. Часть чиновников считают, что высокие темпы роста зарплат будут питать инфляцию. Она может нарисовать новый экстремум. Другие полагают, что ужесточение денежно-кредитной политики на 400 б.п в короткие сроки, самое агрессивное за всю историю, наконец дает о себе знать. Цены продолжат падать, а центробанку пора остановиться.

Динамика ставки по депозитам ЕЦБ в различных циклах

В любом случае надежда на то, что запаздывающий характер монетарной рестрикции ЕЦБ вынудит его поднять ставки выше и позднее, чем ФРС закончит цикл, не оправдывается. Как и предположение об ускорении глобального экономического роста во второй половине 2023. Это заставляет отложить идею восстановления восходящего тренда по EURUSD в долгий ящик. В лучшем случае пару ждет консолидация. В худшем – продолжение южного похода.

Зависеть это будет от вердиктов ФРС и ЕЦБ. Оба центробанка, похоже, намерены придерживаться политики зависимости от данных. И для доллара, и для евро – это плохая новость, так как она предполагает скорое окончание циклов монетарной рестрикции. Инфляция ведь замедляется как в США, так и в еврозоне.

У нас получилось перевернуться, зафиксировав прибыль по сформированным от уровня 1,12 шортам по EURUSD и открыв лонги на отбое от 1,106. Однако позиция выглядит хлипкой. Повторный штурм поддержки рискует обрушить пару еще ниже.

Рынок – это всегда череда взлетов и падений. Однако если на протяжении последних трех кварталов EURUSD падала из-за решительности ФРС, ставившей крест на эйфории по поводу «голубиного» разворота, то в июле в дело вступил другой «медвежий» драйвер. Слабость экономики еврозоны доказала, что евро еще слишком рано к звездам. Рожденный ползать, летать не может.

Для того, чтобы опустить «быков» по EURUSD с небес на землю не потребовалось даже заседания FOMC. Катализатором пике стала разочаровывающая статистика по деловой активности еврозоны за июль. Второй месяц подряд композитный индекс менеджеров по закупкам закрывается ниже критической отметки 50. Он рухнул до 8-мимесячного дна, а в производственной сфере – до 38-мимесячного! Теряет пар и сфера услуг, что усиливает риски рецессии во второй половине 2023.

Динамика европейской деловой активности

Деловая активность замедляется и в США, но не так быстро как в Европе. Американская экономика выглядит как лучшая из посредственных, а наличие большего оптимизма в отношении ее перспектив, чем где-либо еще, усиливает спрос на доллар. По мнению Brown Brothers Harriman, Штаты на голову выше всех остальных, что вкупе с ожиданиями «ястребиной» риторики ФРС толкает котировки EURUSD вниз.

На мой взгляд, в основе пике лежит разочарование по поводу светлого будущего мировой экономики, что негативно отражается на такой про-циклической валюте как евро. Не дотягивают до прогнозов не только еврозона, но и США. При этом валютный блок является самой грязной рубашкой в груде нестиранного белья.

Неудивительно, что внутри ЕЦБ наблюдается раскол. Часть чиновников считают, что высокие темпы роста зарплат будут питать инфляцию. Она может нарисовать новый экстремум. Другие полагают, что ужесточение денежно-кредитной политики на 400 б.п в короткие сроки, самое агрессивное за всю историю, наконец дает о себе знать. Цены продолжат падать, а центробанку пора остановиться.

Динамика ставки по депозитам ЕЦБ в различных циклах

В любом случае надежда на то, что запаздывающий характер монетарной рестрикции ЕЦБ вынудит его поднять ставки выше и позднее, чем ФРС закончит цикл, не оправдывается. Как и предположение об ускорении глобального экономического роста во второй половине 2023. Это заставляет отложить идею восстановления восходящего тренда по EURUSD в долгий ящик. В лучшем случае пару ждет консолидация. В худшем – продолжение южного похода.

Зависеть это будет от вердиктов ФРС и ЕЦБ. Оба центробанка, похоже, намерены придерживаться политики зависимости от данных. И для доллара, и для евро – это плохая новость, так как она предполагает скорое окончание циклов монетарной рестрикции. Инфляция ведь замедляется как в США, так и в еврозоне.

У нас получилось перевернуться, зафиксировав прибыль по сформированным от уровня 1,12 шортам по EURUSD и открыв лонги на отбое от 1,106. Однако позиция выглядит хлипкой. Повторный штурм поддержки рискует обрушить пару еще ниже.

-

- Регистрация: 12 фев 2017

- Сообщений: 922

- Стаж торговли: 12 лет

- Рынок: валютный

- Должность: управляющий

- Брокер: с лицензией CySEC

- Инструменты: валютные пары

- Стиль торговли: кэрри-трейд

- Город: Минск

- Благодарил (а): 0 раз.

- Поблагодарили: 2 раз.

Доллар подал иск в суд последней инстанции

Глядя, что творится с рынками в 2023, невольно вспоминаешь анекдот про двух аналитиков:

-Ты можешь понять, что происходит?

-Да, давай объясню…

-Объяснить и я смогу, а вот понять…

Рынки акций и облигаций подают диаметрально противоположные сигналы. МВФ повышает прогноз глобального ВВП, а экономисты не устают предупреждать о рецессии. Инфляция резко замедляется на фоне сильного рынка труда. Естественно инвесторы в недоумении. Они ждут разъяснений от ФРС. Именно она для рынков является судом последней инстанции.

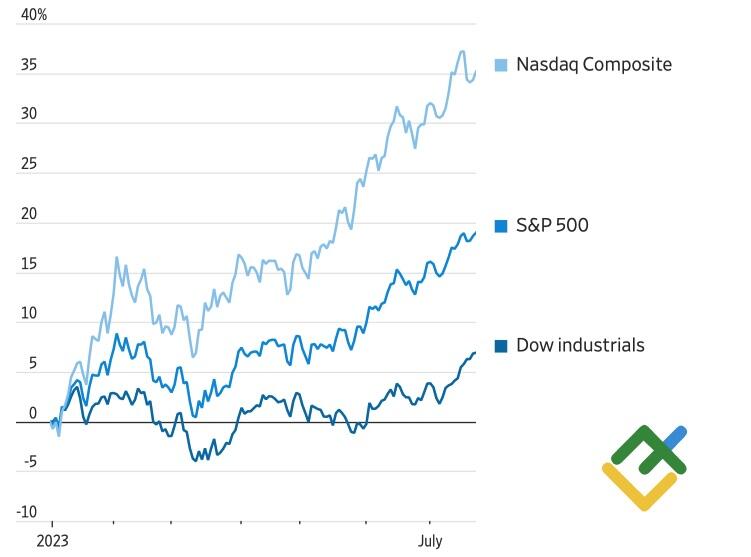

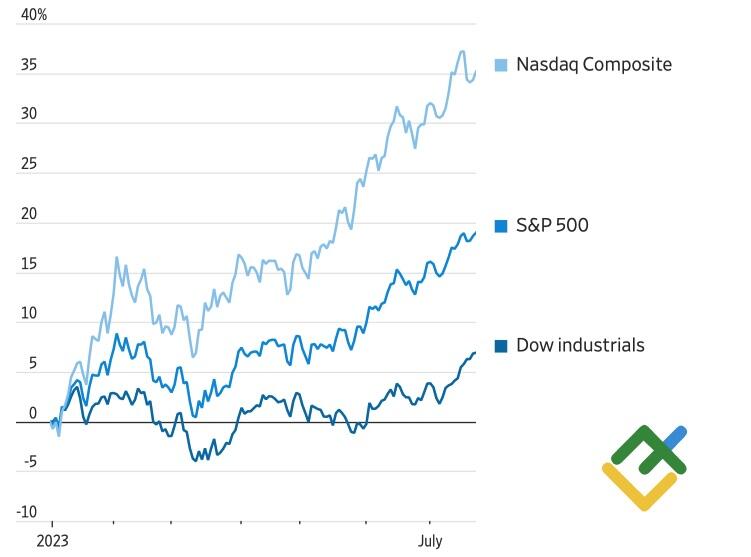

Согласно исследованиям Deutsche Bank, с 1950-х каждый эпизод существенной дезинфляции в США, который был хоть отчасти вызван ужесточением денежно-кредитной политики Федрезерва, сопровождался рецессией. При этом во времена спадов S&P 500 проседал в среднем на 24%. Однако вместо этого широкий фондовый индекс завершил самый продолжительный «медвежий» рынок с 1940-х, поднялся от уровней осеннего дна на 28% и достиг максимальной отметки с апреля 2022. Доу-Джонс растет 12 торговых сессий подряд, что является самой продолжительной победной серией с 2017. О какой рецессии может идти речь?

Динамика фондовых индексов США

Рынок облигаций, напротив, уверен в скором спаде. Инверсия кривой доходности длится более года. Такое последний раз наблюдалось в 1980-х. BNP Paribas считает, что отсроченный эффект повышения ставки по федеральным фондам на 500 б.п с начала цикла доведет экономику США до рецессии. Citi отмечает, что для центральных банков необычно, чтобы инфляция снижалась в то время, как рынок труда оставался крепким. Федрезерву требуется рост безработицы и сокращение ВВП.

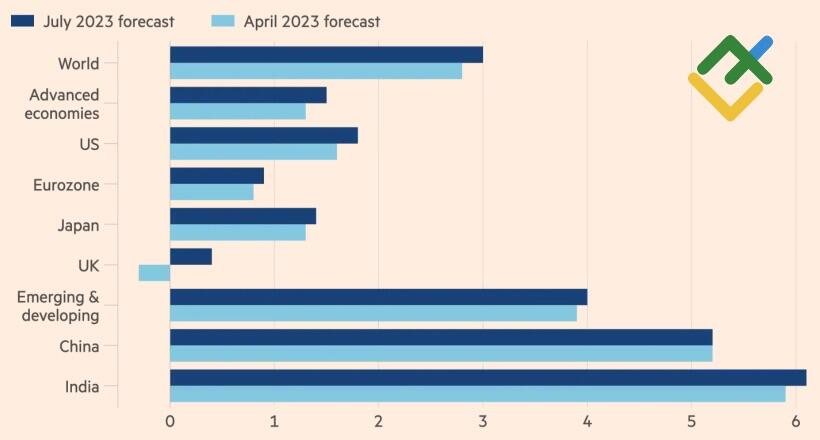

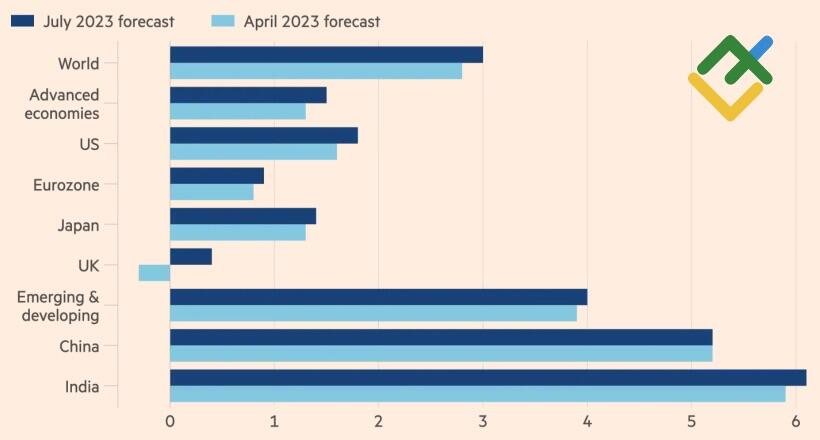

Тем временем МВФ повышает прогноз глобального роста на 2023 до 3% и заявляет, что вероятность мягкой посадки в Штатах существенно возросла. Где искать правды инвесторам? Только у ФРС.

Прогнозы МВФ по основным экономикам мира

Увы, но нужно признать, что Федрезерву самому сложно понять, что происходит. Экономика была на удивление устойчивой, чтобы Джером Пауэлл подал сигнал, что повышение стоимости заимствований в июле станет последним в цикле ужесточения денежно-кредитной политики. В лучшем случае он скажет о паузе, которая, вполне вероятно, затянется на длительное время. Тем более, что инфляция существенно замедляется, ставя палки в колеса последнему прогнозу FOMC о двух актах монетарной рестрикции в 2023.

Вероятнее всего, центробанк сделает акцент на политику зависимости от данных, что является хорошей новостью для EURUSD. Тем не менее, чиновники не захотят повторять ошибок 1970-х, когда расслабленность ФРС и ее вера в победу над инфляцией обернулись двойной рецессией. Поэтому Федрезерв оставит все варианты открытыми, не исключая повышения ставки до 5,75%.

Для рынка вряд ли что-то прояснится, что усиливает риски американских горок по EURUSD. Лишь закрепление пары выше 1,109 станет основанием для покупок, ниже 1,102 – для продаж. Однако, вероятнее всего, нас ждет несколько тестов данных уровней.

Глядя, что творится с рынками в 2023, невольно вспоминаешь анекдот про двух аналитиков:

-Ты можешь понять, что происходит?

-Да, давай объясню…

-Объяснить и я смогу, а вот понять…

Рынки акций и облигаций подают диаметрально противоположные сигналы. МВФ повышает прогноз глобального ВВП, а экономисты не устают предупреждать о рецессии. Инфляция резко замедляется на фоне сильного рынка труда. Естественно инвесторы в недоумении. Они ждут разъяснений от ФРС. Именно она для рынков является судом последней инстанции.

Согласно исследованиям Deutsche Bank, с 1950-х каждый эпизод существенной дезинфляции в США, который был хоть отчасти вызван ужесточением денежно-кредитной политики Федрезерва, сопровождался рецессией. При этом во времена спадов S&P 500 проседал в среднем на 24%. Однако вместо этого широкий фондовый индекс завершил самый продолжительный «медвежий» рынок с 1940-х, поднялся от уровней осеннего дна на 28% и достиг максимальной отметки с апреля 2022. Доу-Джонс растет 12 торговых сессий подряд, что является самой продолжительной победной серией с 2017. О какой рецессии может идти речь?

Динамика фондовых индексов США

Рынок облигаций, напротив, уверен в скором спаде. Инверсия кривой доходности длится более года. Такое последний раз наблюдалось в 1980-х. BNP Paribas считает, что отсроченный эффект повышения ставки по федеральным фондам на 500 б.п с начала цикла доведет экономику США до рецессии. Citi отмечает, что для центральных банков необычно, чтобы инфляция снижалась в то время, как рынок труда оставался крепким. Федрезерву требуется рост безработицы и сокращение ВВП.

Тем временем МВФ повышает прогноз глобального роста на 2023 до 3% и заявляет, что вероятность мягкой посадки в Штатах существенно возросла. Где искать правды инвесторам? Только у ФРС.

Прогнозы МВФ по основным экономикам мира

Увы, но нужно признать, что Федрезерву самому сложно понять, что происходит. Экономика была на удивление устойчивой, чтобы Джером Пауэлл подал сигнал, что повышение стоимости заимствований в июле станет последним в цикле ужесточения денежно-кредитной политики. В лучшем случае он скажет о паузе, которая, вполне вероятно, затянется на длительное время. Тем более, что инфляция существенно замедляется, ставя палки в колеса последнему прогнозу FOMC о двух актах монетарной рестрикции в 2023.

Вероятнее всего, центробанк сделает акцент на политику зависимости от данных, что является хорошей новостью для EURUSD. Тем не менее, чиновники не захотят повторять ошибок 1970-х, когда расслабленность ФРС и ее вера в победу над инфляцией обернулись двойной рецессией. Поэтому Федрезерв оставит все варианты открытыми, не исключая повышения ставки до 5,75%.

Для рынка вряд ли что-то прояснится, что усиливает риски американских горок по EURUSD. Лишь закрепление пары выше 1,109 станет основанием для покупок, ниже 1,102 – для продаж. Однако, вероятнее всего, нас ждет несколько тестов данных уровней.

-

- Регистрация: 12 фев 2017

- Сообщений: 922

- Стаж торговли: 12 лет

- Рынок: валютный

- Должность: управляющий

- Брокер: с лицензией CySEC

- Инструменты: валютные пары

- Стиль торговли: кэрри-трейд

- Город: Минск

- Благодарил (а): 0 раз.

- Поблагодарили: 2 раз.

Евро утопить не получится

Говорить о политике зависимости от данных – все равно, что вынести обвинительный приговор собственной валюте. Глядя на стремительное снижение инфляции в США, инвесторы все больше верят в окончание цикла ужесточения денежно-кредитной политики ФРС. И это не единственная причина роста котировок EURUSD. Джером Пауэлл невольно намекнул на режим Златовласки, благоприятный для рискованных активов и губительный для американского доллара.

Несмотря на то, что председатель ФРС всеми силами пытался оставить щелочку в проеме закрывающейся двери на пути монетарной рестрикции, инвесторы поняли, что у него просто нет другого выхода. Если не говорить о возможности продолжения цикла, рынки начнут закладывать ожидания более глубокого снижения ставки по федеральным фондам в 2024, чем есть. Это снизит доходность трежерис и обеспечит экономику США тем соком, который Федрезерв не хочет давать.

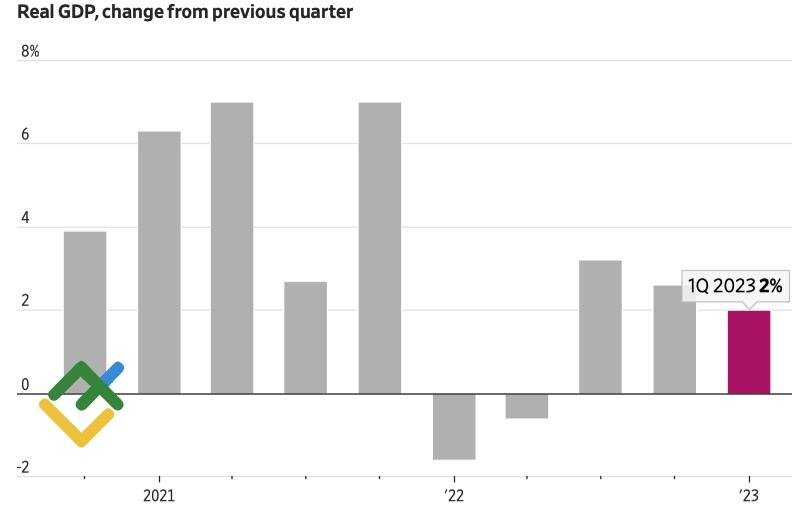

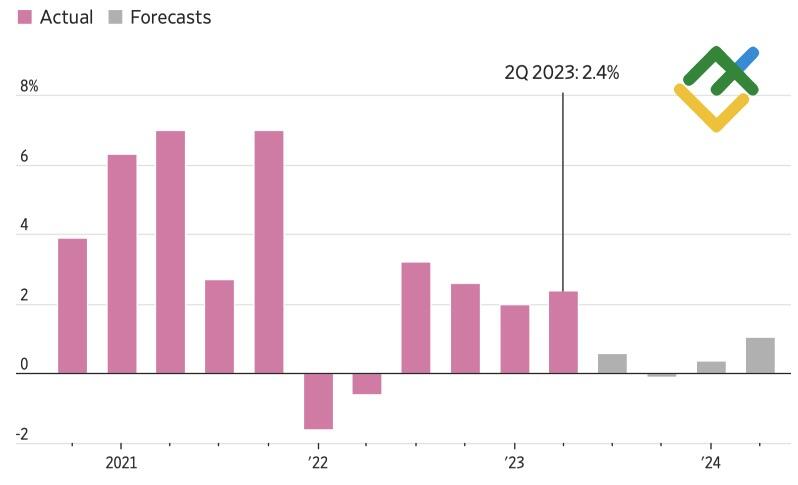

Поэтому Джером Пауэлл не исключил еще одного повышения стоимости заимствований после роста до 5,5%, максимальной отметки за 22 года. По его словам, центробанк должен быть и решительным, и терпеливым одновременно, так как более высокий рост экономики может привести к ускорению инфляции в будущем. При этом ФРС уже не прогнозирует рецессии, а рассчитывает всего лишь на существенное замедление ВВП. Судя по прогнозам экспертов Bloomberg о расширении индикатора на 2% во втором квартале, это будет происходить постепенно.

Динамика ВВП США

На самом деле, рассуждая о мягкой посадке, Федрезерв по сути создает режим Златовласки – комбинацию умеренного расширения экономики и замедляющейся на глазах инфляции. Он благоприятен для американских акций, позволяет говорить об улучшении глобального аппетита к риску и подставляет плечо EURUSD. Не зря же индекс Доу-Джонса отреагировал на результаты июльского заседания FOMC продолжением ралли до 13-го дня подряд. Такого не было с 1987, когда Пол Волкер заканчивал свою борьбу с инфляцией.

Увы, но даже если бы ЕЦБ захотел ослабить евро, эффективный курс которого в июле достиг рекордного максимума, такого козыря как режим Златовласки у Кристин Лагард нет. Наверняка француженка сделает акцент на зависимость монетарной политики от данных, а из текста сопроводительного заявления исчезнет июньская формулировка о доведении ставок до достаточно ограничительных уровней, однако не факт, что EURUSD рухнет.

Да, инвесторы сомневаются по поводу прогноза экспертов Bloomberg о повышении ставки по депозитам до 4%, все чаще рассуждают об окончании цикла, однако до дезинфляции в еврозоне гораздо дальше, чем в США.

Динамика ставки по депозитам ЕЦБ

На мой взгляд, ЕЦБ не удастся утопить евро, а сильная статистика по ВВП США за второй квартал станет позитивом для американских акций, но никак не для гринбэка. Значительные колебания EURUSD весьма вероятны, однако отметка 1,096 остается для пары своеобразной красной линией. Пока котировки держатся выше нее, делаем акцент на покупки.

Говорить о политике зависимости от данных – все равно, что вынести обвинительный приговор собственной валюте. Глядя на стремительное снижение инфляции в США, инвесторы все больше верят в окончание цикла ужесточения денежно-кредитной политики ФРС. И это не единственная причина роста котировок EURUSD. Джером Пауэлл невольно намекнул на режим Златовласки, благоприятный для рискованных активов и губительный для американского доллара.

Несмотря на то, что председатель ФРС всеми силами пытался оставить щелочку в проеме закрывающейся двери на пути монетарной рестрикции, инвесторы поняли, что у него просто нет другого выхода. Если не говорить о возможности продолжения цикла, рынки начнут закладывать ожидания более глубокого снижения ставки по федеральным фондам в 2024, чем есть. Это снизит доходность трежерис и обеспечит экономику США тем соком, который Федрезерв не хочет давать.

Поэтому Джером Пауэлл не исключил еще одного повышения стоимости заимствований после роста до 5,5%, максимальной отметки за 22 года. По его словам, центробанк должен быть и решительным, и терпеливым одновременно, так как более высокий рост экономики может привести к ускорению инфляции в будущем. При этом ФРС уже не прогнозирует рецессии, а рассчитывает всего лишь на существенное замедление ВВП. Судя по прогнозам экспертов Bloomberg о расширении индикатора на 2% во втором квартале, это будет происходить постепенно.

Динамика ВВП США

На самом деле, рассуждая о мягкой посадке, Федрезерв по сути создает режим Златовласки – комбинацию умеренного расширения экономики и замедляющейся на глазах инфляции. Он благоприятен для американских акций, позволяет говорить об улучшении глобального аппетита к риску и подставляет плечо EURUSD. Не зря же индекс Доу-Джонса отреагировал на результаты июльского заседания FOMC продолжением ралли до 13-го дня подряд. Такого не было с 1987, когда Пол Волкер заканчивал свою борьбу с инфляцией.

Увы, но даже если бы ЕЦБ захотел ослабить евро, эффективный курс которого в июле достиг рекордного максимума, такого козыря как режим Златовласки у Кристин Лагард нет. Наверняка француженка сделает акцент на зависимость монетарной политики от данных, а из текста сопроводительного заявления исчезнет июньская формулировка о доведении ставок до достаточно ограничительных уровней, однако не факт, что EURUSD рухнет.

Да, инвесторы сомневаются по поводу прогноза экспертов Bloomberg о повышении ставки по депозитам до 4%, все чаще рассуждают об окончании цикла, однако до дезинфляции в еврозоне гораздо дальше, чем в США.

Динамика ставки по депозитам ЕЦБ

На мой взгляд, ЕЦБ не удастся утопить евро, а сильная статистика по ВВП США за второй квартал станет позитивом для американских акций, но никак не для гринбэка. Значительные колебания EURUSD весьма вероятны, однако отметка 1,096 остается для пары своеобразной красной линией. Пока котировки держатся выше нее, делаем акцент на покупки.

-

- Регистрация: 12 фев 2017

- Сообщений: 922

- Стаж торговли: 12 лет

- Рынок: валютный

- Должность: управляющий

- Брокер: с лицензией CySEC

- Инструменты: валютные пары

- Стиль торговли: кэрри-трейд

- Город: Минск

- Благодарил (а): 0 раз.

- Поблагодарили: 2 раз.

Евро горит синим пламенем

Из искры возгорится пламя. Нет, не сильные данные по ВВП США стали причиной обвала EURUSD. И не «голубиная» риторика Кристин Лагард. Пожар на финансовых рынках зажгла скромная газета Nikkei, заявившая, что Банк Японии намерен сохранить контроль за кривой доходности облигаций в прежнем диапазоне +/-0,5%, однако позволит ставкам долгового рынка выйти за его пределы. Такой вариант развития событий потряс инвесторов до глубины души.

Дыма без огня не бывает. Кадзуо Уэда преподнес первый сюрприз на посту главы BoJ, превратив жесткое таргетирование кривой доходности в гибкое. Центробанк будет считать ранее установленный диапазон эталонным, но не обязательным. Он предложил купить 10-летние облигаций по ставке в 1% вместо 0,5%, сигнализируя, что прежние рамки остались в прошлом. В результате доходность взлетела не только в Японии, но и в США, что укрепило гринбэк против основных мировых валют. За исключением иены.

Эпоха ультра-мягкой монетарной политики BoJ привела к колоссальному переливу капитала из Страны восходящего солнца за рубеж. Его репатриация на родину чревата повышением ставок по трежерис, падением фондовых индексов и замедлением мировой экономики. Неудивительно, что пострадали такие про-циклические валюты как евро и фунт.

Данные же по ВВП США вернули на рынки тему американской исключительности. Экономика расширилась на 2,4%, больше, чем от нее ожидали. Прогнозируемой экспертами Wall Street Journal рецессии в 2023, вероятнее всего, придется подождать, по меньшей мере, до 2024.

Динамика ВВП США

На фоне Штатов, экономика еврозоны выглядит совершенно уродливой. И подчеркнувшая ее слабость Кристин Лагард подлила масла в огонь распродаж EURUSD. Получился своеобразный контраст с выступлением Джерома Пауэлла. Председатель ФРС, напротив, заявил, что центробанк не прогнозирует рецессию и рассчитывает на мягкую посадку.

Дивергенция в экономическом росте играет на руку доллару США, тем более, что расхождения в монетарной политике Федрезерва и ЕЦБ уже не видно. Даже на фоне более высокой инфляции в еврозоне. Выстрелы обоих центробанков в июле могут оказаться последними. Об этом свидетельствует изменение риторики Франкфурта. Июньская фраза о том, что Европейский регулятор обеспечит доведение ставок до уровней, которые были бы достаточно ограничительными была заменена. Теперь Управляющий совет обеспечит нахождение стоимости заимствований на ограничительном уровне так долго, сколько это необходимо.

Динамика инфляции в США и Европе

Речь явно идет о паузе, а не о повышении ставки по депозитам в сентябре. Вероятность ее роста на 25 б.п до 4% упала до менее 50%, что еще больше ослабило позиции евро.

Таким образом, нормализация денежно-кредитной политики Банка Японии стала неприятным сюрпризом для глобальной экономики и про-циклических валют. Она отсрочила падение доллара США и изменила расстановку сил в паре EURUSD. Сформированные на прорыве 1,102 шорты следует удерживать и наращивать на откатах.

Из искры возгорится пламя. Нет, не сильные данные по ВВП США стали причиной обвала EURUSD. И не «голубиная» риторика Кристин Лагард. Пожар на финансовых рынках зажгла скромная газета Nikkei, заявившая, что Банк Японии намерен сохранить контроль за кривой доходности облигаций в прежнем диапазоне +/-0,5%, однако позволит ставкам долгового рынка выйти за его пределы. Такой вариант развития событий потряс инвесторов до глубины души.

Дыма без огня не бывает. Кадзуо Уэда преподнес первый сюрприз на посту главы BoJ, превратив жесткое таргетирование кривой доходности в гибкое. Центробанк будет считать ранее установленный диапазон эталонным, но не обязательным. Он предложил купить 10-летние облигаций по ставке в 1% вместо 0,5%, сигнализируя, что прежние рамки остались в прошлом. В результате доходность взлетела не только в Японии, но и в США, что укрепило гринбэк против основных мировых валют. За исключением иены.

Эпоха ультра-мягкой монетарной политики BoJ привела к колоссальному переливу капитала из Страны восходящего солнца за рубеж. Его репатриация на родину чревата повышением ставок по трежерис, падением фондовых индексов и замедлением мировой экономики. Неудивительно, что пострадали такие про-циклические валюты как евро и фунт.

Данные же по ВВП США вернули на рынки тему американской исключительности. Экономика расширилась на 2,4%, больше, чем от нее ожидали. Прогнозируемой экспертами Wall Street Journal рецессии в 2023, вероятнее всего, придется подождать, по меньшей мере, до 2024.

Динамика ВВП США

На фоне Штатов, экономика еврозоны выглядит совершенно уродливой. И подчеркнувшая ее слабость Кристин Лагард подлила масла в огонь распродаж EURUSD. Получился своеобразный контраст с выступлением Джерома Пауэлла. Председатель ФРС, напротив, заявил, что центробанк не прогнозирует рецессию и рассчитывает на мягкую посадку.

Дивергенция в экономическом росте играет на руку доллару США, тем более, что расхождения в монетарной политике Федрезерва и ЕЦБ уже не видно. Даже на фоне более высокой инфляции в еврозоне. Выстрелы обоих центробанков в июле могут оказаться последними. Об этом свидетельствует изменение риторики Франкфурта. Июньская фраза о том, что Европейский регулятор обеспечит доведение ставок до уровней, которые были бы достаточно ограничительными была заменена. Теперь Управляющий совет обеспечит нахождение стоимости заимствований на ограничительном уровне так долго, сколько это необходимо.

Динамика инфляции в США и Европе

Речь явно идет о паузе, а не о повышении ставки по депозитам в сентябре. Вероятность ее роста на 25 б.п до 4% упала до менее 50%, что еще больше ослабило позиции евро.

Таким образом, нормализация денежно-кредитной политики Банка Японии стала неприятным сюрпризом для глобальной экономики и про-циклических валют. Она отсрочила падение доллара США и изменила расстановку сил в паре EURUSD. Сформированные на прорыве 1,102 шорты следует удерживать и наращивать на откатах.

-

- Регистрация: 12 фев 2017

- Сообщений: 922

- Стаж торговли: 12 лет

- Рынок: валютный

- Должность: управляющий

- Брокер: с лицензией CySEC

- Инструменты: валютные пары

- Стиль торговли: кэрри-трейд

- Город: Минск

- Благодарил (а): 0 раз.

- Поблагодарили: 2 раз.

На форуме трейдеров представлены биржевые онлайн графики на новейшем HTML5 с возможностью отслеживать курсы валют в реальном времени. Котировки транслируются с межбанковской валютной биржи FOREX и MOEX. На странице Вы найдете биржевые графики и курсы доллара, евро, нефти Brent и золота, а также курсы ЦБ РФ и конвертер валют (валютный калькулятор).

-

- Регистрация: 15 авг 2011

- Сообщений: 316

- Стаж торговли: 3 лет

- Торгует: Рынок Forex

- Благодарил (а): 6 раз.

- Поблагодарили: 18 раз.