Аналитика от Saxo Bank

Рынок разбирает обломки в преддверии заседания FOMC

-Рынок волнуют события на нескольких фронтах

-Японская иена снова стала привлекательной валютой

-Евро становится надежной валютой

Пятничная сессия акций завершилась вблизи минимумов, что стало первым за долгое время реальным признаком капитуляционной распродажи на рынках активов. Отражает ли это волнения относительно положения дел на развивающихся рынках или связано с началом сезона отчетов по прибыли в США, а, может, рынок беспокоит сокращение стимулов Федрезерва, и он пытается сообщить об этом Центробанку в преддверии его заседания на этой неделе (последнее заседание с Бернанке в качестве председателя)?

Я полагаю, что свою роль сыграло все вышеперечисленное, а также тот факт, что этот год начался с безумной перекупленности на рынках активов, в техническом смысле. Повторюсь, как я уже упоминал в пятницу, японская иена становится привлекательной валютой, когда рынки активов заставляют нас нервничать. Еще слишком рано говорить о том, что эта волна напряжения осталась позади — ключевой фактор риска, который определит, сохранится ли интерес к риску/настрой, уже не за горами , поскольку заседание Федерального комитета по открытым рынкам (FOMC) состоится в эту среду.

Развивающиеся рынки, прибыль корпораций и Федрезерв взбудоражили рынки.

Фото: Скотт Олсен / Thinkstock.com

Хотите верьте, хотите нет: евро - надежная валюта

Достаточно неожиданным развитием в конце недели стал резкий скачок пары евро/доллар выше ключевого сопротивления в четверг. Совершенно ясно, что кто-то торгует американским долларом с точки зрения проциклической перспективы, считая евро и иену надежными валютами, когда интерес к риску угасает, а перспективы сокращения стимулов Федрезервом поставлены под сомнение. Я полагаю, что с этой точки зрения у дальнейшего роста пары евро/доллар немного шансов на продолжение — в этом году рынок по-прежнему недооценивает риски Еврозоны, и, в конечном итоге, доллар превзойдет евро в качестве надежной валюты, если эта волна напряжения сохранится. Тем не менее, потребуется падение пары евро/доллар ниже 1,3600, чтобы подтвердить это мнение. До тех пор и вплоть до 1,3800 прогноз остается нейтральным.

Фунт продан

В пятницу фунт продемонстрировал небольшой обвал, поскольку ожидания рынка относительно отказа председателя Банка Англии, Марка Карни, от заявления о намерении оказались чрезмерно завышенными. В пятницу Карни в Давосе упомянул о том, что он рассматривает возможность "спектра вариантов" касательно дальнейших заявлений о намерении. Кроме того, рынок отреагировал на упоминание о силе фунта, которое прозвучало особенно громко, учитывая отсутствие обсуждения этого вопроса в большинстве последних протоколов заседания Банка Англии, что, вероятно, подтолкнуло трейдеров к покупке фунта в последнее время. В любом случае, урон фунта в ключевых парах выглядит достаточно существенным, однако потребуется нечто большее, чем однодневная распродажа, чтобы доказать, что пара уже достигла максимумов против евро и доллара. Отчасти снижение фунта может быть связано с тем, что длинные позиции в фунте приобрели в определенной степени проциклический характер из-за силы британского восстановления.

График: GBP/USD

В пятницу мы наблюдали ощутимый разворот в техническом плане, поскольку пара упала значительно ниже предыдущих максимумов после достижения решающих новых циклических максимумов выше 1,6660. Следите, сможет ли уровень 1,6550 обеспечить прочное сопротивление в тактическом и реальном смыслах, потребуется масштабное снижение к области 1,6300, чтобы по-настоящему воодушевить медведей.

Источник: Shutterstock

Что нас ждет

С утра выходят ключевые данные – отчет IFO в Германии, который демонстрировал чрезвычайно завышенные данные в течение последней пары месяцев, и является одним из наиболее важных отчетов по деловой активности в Германии. Данные из США, которые выйдут в преддверии решения FOMC в среду, включают выходящий сегодня отчет по продаже новых домов за декабрь (показатели этого отчета совершили масштабное возвращение вверх после нескольких слабых показателей в период с июля по сентябрь), а завтра выходит отчет по заказам на товары длительного пользования за декабрь и индекс потребительского доверия Conference Board за январь. В четверг выходит предварительный показатель ВВП за четвертый квартал, а в пятницу последняя группа данных по индексу цен потребителей.

Между тем, все зависит от решения FOMC в среду и того, что пытается сказать Федрезерв. Я полагаю, что на этом заседании члены Федрезерва будут надеяться на то, что плохие новости, появившиеся в последнее время, объясняются обычным волнением, которое, хотелось бы надеяться, вскоре исчезнет. Все дело в том, что Федрезерву просто стыдно так быстро сворачивать с нового политического пути после декабрьского решения начать сокращение стимулов — поэтому давайте не будем ждать, что коррекция рынка акций на несколько процентов или зарождающийся кризис на развивающихся рынках уже сейчас собьет Федрезерв с пути. Я полагаю, что, в конечном итоге, Федрезерв собьется с пути, если рынки активов перейдут в режим обвала или если кризис развивающихся рынков усугубится и распространится, однако до этого пока далеко.

Приглядывайте за валютами развивающихся рынков, поскольку дальнейший рост темпов обесценивания может поставить интерес к риску на колени. Существует высокая вероятность продолжения отрицательной спирали, если Центробанки не примут масштабных мер, а настроение не улучшится.

Материал предоставлен Trading Floor

-Рынок волнуют события на нескольких фронтах

-Японская иена снова стала привлекательной валютой

-Евро становится надежной валютой

Пятничная сессия акций завершилась вблизи минимумов, что стало первым за долгое время реальным признаком капитуляционной распродажи на рынках активов. Отражает ли это волнения относительно положения дел на развивающихся рынках или связано с началом сезона отчетов по прибыли в США, а, может, рынок беспокоит сокращение стимулов Федрезерва, и он пытается сообщить об этом Центробанку в преддверии его заседания на этой неделе (последнее заседание с Бернанке в качестве председателя)?

Я полагаю, что свою роль сыграло все вышеперечисленное, а также тот факт, что этот год начался с безумной перекупленности на рынках активов, в техническом смысле. Повторюсь, как я уже упоминал в пятницу, японская иена становится привлекательной валютой, когда рынки активов заставляют нас нервничать. Еще слишком рано говорить о том, что эта волна напряжения осталась позади — ключевой фактор риска, который определит, сохранится ли интерес к риску/настрой, уже не за горами , поскольку заседание Федерального комитета по открытым рынкам (FOMC) состоится в эту среду.

Развивающиеся рынки, прибыль корпораций и Федрезерв взбудоражили рынки.

Фото: Скотт Олсен / Thinkstock.com

Хотите верьте, хотите нет: евро - надежная валюта

Достаточно неожиданным развитием в конце недели стал резкий скачок пары евро/доллар выше ключевого сопротивления в четверг. Совершенно ясно, что кто-то торгует американским долларом с точки зрения проциклической перспективы, считая евро и иену надежными валютами, когда интерес к риску угасает, а перспективы сокращения стимулов Федрезервом поставлены под сомнение. Я полагаю, что с этой точки зрения у дальнейшего роста пары евро/доллар немного шансов на продолжение — в этом году рынок по-прежнему недооценивает риски Еврозоны, и, в конечном итоге, доллар превзойдет евро в качестве надежной валюты, если эта волна напряжения сохранится. Тем не менее, потребуется падение пары евро/доллар ниже 1,3600, чтобы подтвердить это мнение. До тех пор и вплоть до 1,3800 прогноз остается нейтральным.

Фунт продан

В пятницу фунт продемонстрировал небольшой обвал, поскольку ожидания рынка относительно отказа председателя Банка Англии, Марка Карни, от заявления о намерении оказались чрезмерно завышенными. В пятницу Карни в Давосе упомянул о том, что он рассматривает возможность "спектра вариантов" касательно дальнейших заявлений о намерении. Кроме того, рынок отреагировал на упоминание о силе фунта, которое прозвучало особенно громко, учитывая отсутствие обсуждения этого вопроса в большинстве последних протоколов заседания Банка Англии, что, вероятно, подтолкнуло трейдеров к покупке фунта в последнее время. В любом случае, урон фунта в ключевых парах выглядит достаточно существенным, однако потребуется нечто большее, чем однодневная распродажа, чтобы доказать, что пара уже достигла максимумов против евро и доллара. Отчасти снижение фунта может быть связано с тем, что длинные позиции в фунте приобрели в определенной степени проциклический характер из-за силы британского восстановления.

График: GBP/USD

В пятницу мы наблюдали ощутимый разворот в техническом плане, поскольку пара упала значительно ниже предыдущих максимумов после достижения решающих новых циклических максимумов выше 1,6660. Следите, сможет ли уровень 1,6550 обеспечить прочное сопротивление в тактическом и реальном смыслах, потребуется масштабное снижение к области 1,6300, чтобы по-настоящему воодушевить медведей.

Источник: Shutterstock

Что нас ждет

С утра выходят ключевые данные – отчет IFO в Германии, который демонстрировал чрезвычайно завышенные данные в течение последней пары месяцев, и является одним из наиболее важных отчетов по деловой активности в Германии. Данные из США, которые выйдут в преддверии решения FOMC в среду, включают выходящий сегодня отчет по продаже новых домов за декабрь (показатели этого отчета совершили масштабное возвращение вверх после нескольких слабых показателей в период с июля по сентябрь), а завтра выходит отчет по заказам на товары длительного пользования за декабрь и индекс потребительского доверия Conference Board за январь. В четверг выходит предварительный показатель ВВП за четвертый квартал, а в пятницу последняя группа данных по индексу цен потребителей.

Между тем, все зависит от решения FOMC в среду и того, что пытается сказать Федрезерв. Я полагаю, что на этом заседании члены Федрезерва будут надеяться на то, что плохие новости, появившиеся в последнее время, объясняются обычным волнением, которое, хотелось бы надеяться, вскоре исчезнет. Все дело в том, что Федрезерву просто стыдно так быстро сворачивать с нового политического пути после декабрьского решения начать сокращение стимулов — поэтому давайте не будем ждать, что коррекция рынка акций на несколько процентов или зарождающийся кризис на развивающихся рынках уже сейчас собьет Федрезерв с пути. Я полагаю, что, в конечном итоге, Федрезерв собьется с пути, если рынки активов перейдут в режим обвала или если кризис развивающихся рынков усугубится и распространится, однако до этого пока далеко.

Приглядывайте за валютами развивающихся рынков, поскольку дальнейший рост темпов обесценивания может поставить интерес к риску на колени. Существует высокая вероятность продолжения отрицательной спирали, если Центробанки не примут масштабных мер, а настроение не улучшится.

Материал предоставлен Trading Floor

-

- Регистрация: 21 янв 2013

- Сообщений: 761

- Стаж торговли: 20 лет

- Должность: инвестор

- Брокер: ОТКРЫТИЕ

- Инструменты: акции

- Благодарил (а): 0 раз.

- Поблагодарили: 0 раз.

Утреннее обновление по облигациям: Время коррекции?

Пятницей завершилась худшая неделя кредитных рынков с середины 2013 года, и Crossover Index Itraxx (показывающий спред по европейским высокодоходным облигациям) поднялся на целых 30 базисных пункта до максимума 2014 года в 320 базисных пункта – моментальное наращивание почти в 50 базисных пунктов с последних посткризисных минимумов.

Снижение происходит в связи с продолжением ослабления китайской экономики наряду с возобновлением валютного кризиса на развивающихся рынках – в первую очередь в странах-держателях турецкой лиры и южноафриканского рэнда, которые по отношению к основным валютам опустились до новых исторических минимумов. Между тем, появились новые сомнения относительно аргентинской экономики, как только центральный банк девальвировал песо в своей последней попытке ограничить утечку иностранных резервов страны. В результате страховка от дефолта (CDS) долга страны, деноминированного в долларах США, с нового года увеличилась почти вдвое и в настоящее время торгуется на уровне 2645 базисных пунктов!

На этой неделе на ежемесячном заседании Федерального комитета по операциям на открытых рынках (FOMC) ожидается сокращение QE3 ещё на 10 миллиардов долларов США. Учитывая огромное влияние на развивающиеся рынки в прошлом году вкупе с недавней слабостью, любые сигналы в отношении будущей денежно-кредитной политики будут тщательно отслеживаться.

Материал предоставлен Trading Floor

Пятницей завершилась худшая неделя кредитных рынков с середины 2013 года, и Crossover Index Itraxx (показывающий спред по европейским высокодоходным облигациям) поднялся на целых 30 базисных пункта до максимума 2014 года в 320 базисных пункта – моментальное наращивание почти в 50 базисных пунктов с последних посткризисных минимумов.

Снижение происходит в связи с продолжением ослабления китайской экономики наряду с возобновлением валютного кризиса на развивающихся рынках – в первую очередь в странах-держателях турецкой лиры и южноафриканского рэнда, которые по отношению к основным валютам опустились до новых исторических минимумов. Между тем, появились новые сомнения относительно аргентинской экономики, как только центральный банк девальвировал песо в своей последней попытке ограничить утечку иностранных резервов страны. В результате страховка от дефолта (CDS) долга страны, деноминированного в долларах США, с нового года увеличилась почти вдвое и в настоящее время торгуется на уровне 2645 базисных пунктов!

На этой неделе на ежемесячном заседании Федерального комитета по операциям на открытых рынках (FOMC) ожидается сокращение QE3 ещё на 10 миллиардов долларов США. Учитывая огромное влияние на развивающиеся рынки в прошлом году вкупе с недавней слабостью, любые сигналы в отношении будущей денежно-кредитной политики будут тщательно отслеживаться.

Материал предоставлен Trading Floor

-

- Регистрация: 21 янв 2013

- Сообщений: 761

- Стаж торговли: 20 лет

- Должность: инвестор

- Брокер: ОТКРЫТИЕ

- Инструменты: акции

- Благодарил (а): 0 раз.

- Поблагодарили: 0 раз.

Утренний брифинг от Saxo Bank: обзор рынков на 28 января 2014 года

Форекс: Доллар США торгуется с понижением

Этим утром доллар США торгуется под давлением большинства своих главных валютных конкурентов. Между тем, учитывая малую загруженность экономического календаря данными из Европы, ряд релизов из США сыграет роль в формировании настроения рынка во время сегодняшней торговой сессии. Поскольку внутринациональные показатели прошлой недели демонстрировали разнородную картину в отношении степени экономического восстановления Штатов, цифры по заказам на товары длительного пользования и потребительской уверенности окажутся в поле зрения участников биржевых торгов для выбора дальнейшего направления. Кроме того, внимание трейдеров будет обращено и на двухдневное заседание Федрезерва, а также предварительный британский ВВП за четвёртый квартал. В 6 часов утра по GMT британский фунт прибавил 0,2 процента против американского доллара, торгуясь по цене 1,6608 доллара, тогда как евро торгуется в боковом тренде в сравнении с долларом США на отметке 1,3677 доллара.

Австралийский доллар вырос на 0,4 процента относительно американского доллара после того, как данные за декабрь сказали об улучшении бизнес-условий в Австралии.

Японская иена снизилась на 0,2 процента и 0,1 процента против евро и американского доллара соответственно.

Европа: Рынок откроется большей частью в «плюсе»

Открытие германского фондового индекса DAX и французского CAC ожидается на 5-8 пунктов и 12-14 пунктов выше соответственно. Индекс Британской фондовой биржи FTSE100 откроется без изменений.

Публикация индекса цен на импорт Германии; индекса уверенности потребителей Франции и Италии; инфляции, вызванной ростом заработной платы, в Италии; ВВП и индекса деловой активности в сфере услуг Великобритании запланирована на сегодня.

Siemens AG (SIE), Koninklijke Philips NV (PHIA), Software AG (SOW), Crest Nicholson Holdings (CRST), Mattioli Woods (MTW) и Filtronic (FTC) отчитаются по результатам своей деятельности.

Siemens AG (SIE) объявила о прибыли за первый квартал, превысившей прогнозы.

Индийский филиал Lafarge SA (LG) обратился к индийскому правительству с просьбой ускорить выдачу разрешения на расширение области разработки известняка в штате Чхаттисгарх, в противном случае, предприятие вынуждено будет закрыть завод ввиду возможной нехватки сырья, – пишет «The Economic Times».

STMicroelectronics NV (STM) сообщила о прибыли за четвёртый квартал, оказавшейся ниже ожидаемой, и о доходе в соответствии с рыночными оценками.

Royal Dutch Shell (RDSA) объявила о выкупе акций класса «B» за 11,6 миллиона фунтов стерлингов.

Азия: Рынок торгуется смешанно

Этим утром азиатские рынки торгуются разнонаправленно.

В Японии Komatsu (6301) продвинулись вперёд после того, как американская компания-аналог – Caterpillar – спрогнозировала более высокую, чем ожидалось, прибыль на 2014 год. Nippon Steel & Sumitomo Metal (5401) прибавили в цене на новостях о возможном значительном росте прибыли за девять месяцев, завершившихся 31 декабря 2013 года. Sony (6758), наоборот, отступили в силу понижения международным рейтинговым агентством Moody's кредитного рейтинга компании с «Baa3» до «Ba1» со ссылкой на проблемы с производством телевизоров и компьютеров. В 6 часов утра по GMT индекс Токийской фондовой биржи Nikkei 225 торгуется на 0,1 процента выше на отметке 15021,6 пункта.

В Китае Huaneng Power International (600011) подешевели несмотря на увеличение чистой прибыли компании за 2013 год. Тогда как, China Life Insurance Company (601628), напротив, подорожали ввиду ожиданий компании существенного роста годовой прибыли. В Гонконге Zijin Mining Group (2899) опустились на сообщениях группы о резком снижении прибыли за 2013 год на фоне крупного падения цен на золото. В Южной Корее Hyundai Mobis (012330) выросли вслед за превзошедшей ожидания экспертов прибылью за четвёртый квартал и планами компании построить три дополнительных завода к сентябрю 2014 года.

США: Фьючерсы торгуются выше

В 6 часов утра по GMT фьючерсы на S&P 500 торгуются на 5,1 пункта выше.

Публикация индекса уверенности потребителей, объёма заказов на товары длительного пользования, индекса производственной активности от ФРБ Ричмонда, индекса цен на жильё от S&P/Case-Shiller и индекса розничных продаж от Johnson Redbook планируется на сегодня.

Pfizer (PFE), AT&T (T), Comcast Corporation (CMCSA), Amgen (AMGN), Ford Motor (F), E. I. du Pont de Nemours and Company (DD), Danaher Corporation (DHR), Yahoo! (YHOO),NextEra Energy (NEE), Illinois Tool Works (ITW) и ACE Limited (ACE) объявят о своих результатах сегодня.

В понедельник в рамках продлённой торговой сессии Apple (AAPL) отступили на 8,1 процента в силу прогноза дохода на второй квартал, оказавшегося ниже рыночных ожиданий. Тем не менее, компания информировала о превзошедших ожидания аналитиков квартальных результатах. Неудовлетворительные квартальные данные привели к падению Rent-A-Center (RCII) и Seagate Technology (STX) на 14,0 процентов и 6,1 процента соответственно. Кроме того, Rent-A-Center дала слабый прогноз прибыли на 2014 год. Zions Bancorporation (ZION) подешевели на 4,8 процента из-за крупного убытка в четвёртом квартале. Chefs’ Warehouse (CHEF) «рухнули» на 15,4 процента после понижения компанией прогноза прибыли и сокращения прогноза дохода на 2013 год. Sanmina Corporation (SANM), напротив, выросли на 8,1 процента ввиду высокой прибыли на акцию за первый квартал.

Американский фондовый индекс S&P 500 во время пятничной регулярной торговой сессии опустился на 0,5 процента на фоне опасений вокруг очередного возможного сокращения Федрезервом программы QE3 на этой неделе и обеспокоенности в связи с замедлением темпов экономического роста Китая. Google (GOOG) потеряли два процента на новостях о покупке компанией DeepMind Technologies, занимающуюся разработками в сфере искусственного интеллекта, сумма сделки не разглашается. Кроме того, Google и Samsung Electronics подписали долгосрочное перекрёстное лицензионное соглашение на технологические патенты. Edwards Lifesciences (EW) уменьшились на 3,5 процента несмотря на получение компанией разрешения на продвижение сердечных клапанов Sapien 3 в Европе. Xerox Corporation (XRX) и Cisco Systems (CSCO) пошли вниз на 5,6 процента и 0,9 процента соответственно вслед за понижениями брокера. Apple (AAPL) подорожали на 0,8 процента в преддверии релиза квартальных итогов после закрытия торгов. Caterpillar (CAT) подскочили на 5,9 процента благодаря квартальным результатам за четвёртый квартал и превысившему ожидания рынка прогнозу прибыли на полный 2014 год. Вдобавок, Совет директоров компании утвердил новую программу обратной покупки акций примерно на 10,0 миллиардов долларов. Merck & Company (MRK) прибавили 1,1 процента на повышениях брокера.

Сводка последних новостей

Японский индекс цен на корпоративные услуги наблюдает подъём

На годовой основе индекс цен на корпоративные услуги в Японии поднялся в декабре на 1,3 процента, при этом пересмотренный в сторону повышения рост ноября составил 1,2 процента.

Рост промышленной прибыли в Китае замедляется

На ежегодной основе прибыль, полученная промышленными компаниями в Китае, увеличилась в декабре на шесть процентов относительно роста прошлого месяца в 9,7 процента. Между тем, в 2013 году прибыль промышленных компаний Китая повысилась на 12,2 процента в годовом исчислении по сравнению с ростом в 5,3 процента, зарегистрированным в 2012 году.

Деловые настроения в Австралии улучшаются

Декабрьский индекс уверенности в деловых кругах от Национального банка Австралии продвинулся до 6,0 пунктов, тогда как в ноябре его значение было равно 5,0.

Австралийский индекс ведущих экономических индикаторов незначительно идёт вверх

В ноябре индекс ведущих экономических индикаторов от Conference Board в Австралии показал повышение до 126,5 против 126,2 предыдущего месяца.

Прогноз бизнес-условий для производственного сектора Южной Кореи на прежнем уровне

Скорректированный на сезонность индекс обзора деловых условий для обрабатывающего сектора Южной Кореи на февраль остался без изменений по отношению к предшествующему месяцу, составив 84,0 пункта.

Материал предоставлен Saxo Bank

Форекс: Доллар США торгуется с понижением

Этим утром доллар США торгуется под давлением большинства своих главных валютных конкурентов. Между тем, учитывая малую загруженность экономического календаря данными из Европы, ряд релизов из США сыграет роль в формировании настроения рынка во время сегодняшней торговой сессии. Поскольку внутринациональные показатели прошлой недели демонстрировали разнородную картину в отношении степени экономического восстановления Штатов, цифры по заказам на товары длительного пользования и потребительской уверенности окажутся в поле зрения участников биржевых торгов для выбора дальнейшего направления. Кроме того, внимание трейдеров будет обращено и на двухдневное заседание Федрезерва, а также предварительный британский ВВП за четвёртый квартал. В 6 часов утра по GMT британский фунт прибавил 0,2 процента против американского доллара, торгуясь по цене 1,6608 доллара, тогда как евро торгуется в боковом тренде в сравнении с долларом США на отметке 1,3677 доллара.

Австралийский доллар вырос на 0,4 процента относительно американского доллара после того, как данные за декабрь сказали об улучшении бизнес-условий в Австралии.

Японская иена снизилась на 0,2 процента и 0,1 процента против евро и американского доллара соответственно.

Европа: Рынок откроется большей частью в «плюсе»

Открытие германского фондового индекса DAX и французского CAC ожидается на 5-8 пунктов и 12-14 пунктов выше соответственно. Индекс Британской фондовой биржи FTSE100 откроется без изменений.

Публикация индекса цен на импорт Германии; индекса уверенности потребителей Франции и Италии; инфляции, вызванной ростом заработной платы, в Италии; ВВП и индекса деловой активности в сфере услуг Великобритании запланирована на сегодня.

Siemens AG (SIE), Koninklijke Philips NV (PHIA), Software AG (SOW), Crest Nicholson Holdings (CRST), Mattioli Woods (MTW) и Filtronic (FTC) отчитаются по результатам своей деятельности.

Siemens AG (SIE) объявила о прибыли за первый квартал, превысившей прогнозы.

Индийский филиал Lafarge SA (LG) обратился к индийскому правительству с просьбой ускорить выдачу разрешения на расширение области разработки известняка в штате Чхаттисгарх, в противном случае, предприятие вынуждено будет закрыть завод ввиду возможной нехватки сырья, – пишет «The Economic Times».

STMicroelectronics NV (STM) сообщила о прибыли за четвёртый квартал, оказавшейся ниже ожидаемой, и о доходе в соответствии с рыночными оценками.

Royal Dutch Shell (RDSA) объявила о выкупе акций класса «B» за 11,6 миллиона фунтов стерлингов.

Азия: Рынок торгуется смешанно

Этим утром азиатские рынки торгуются разнонаправленно.

В Японии Komatsu (6301) продвинулись вперёд после того, как американская компания-аналог – Caterpillar – спрогнозировала более высокую, чем ожидалось, прибыль на 2014 год. Nippon Steel & Sumitomo Metal (5401) прибавили в цене на новостях о возможном значительном росте прибыли за девять месяцев, завершившихся 31 декабря 2013 года. Sony (6758), наоборот, отступили в силу понижения международным рейтинговым агентством Moody's кредитного рейтинга компании с «Baa3» до «Ba1» со ссылкой на проблемы с производством телевизоров и компьютеров. В 6 часов утра по GMT индекс Токийской фондовой биржи Nikkei 225 торгуется на 0,1 процента выше на отметке 15021,6 пункта.

В Китае Huaneng Power International (600011) подешевели несмотря на увеличение чистой прибыли компании за 2013 год. Тогда как, China Life Insurance Company (601628), напротив, подорожали ввиду ожиданий компании существенного роста годовой прибыли. В Гонконге Zijin Mining Group (2899) опустились на сообщениях группы о резком снижении прибыли за 2013 год на фоне крупного падения цен на золото. В Южной Корее Hyundai Mobis (012330) выросли вслед за превзошедшей ожидания экспертов прибылью за четвёртый квартал и планами компании построить три дополнительных завода к сентябрю 2014 года.

США: Фьючерсы торгуются выше

В 6 часов утра по GMT фьючерсы на S&P 500 торгуются на 5,1 пункта выше.

Публикация индекса уверенности потребителей, объёма заказов на товары длительного пользования, индекса производственной активности от ФРБ Ричмонда, индекса цен на жильё от S&P/Case-Shiller и индекса розничных продаж от Johnson Redbook планируется на сегодня.

Pfizer (PFE), AT&T (T), Comcast Corporation (CMCSA), Amgen (AMGN), Ford Motor (F), E. I. du Pont de Nemours and Company (DD), Danaher Corporation (DHR), Yahoo! (YHOO),NextEra Energy (NEE), Illinois Tool Works (ITW) и ACE Limited (ACE) объявят о своих результатах сегодня.

В понедельник в рамках продлённой торговой сессии Apple (AAPL) отступили на 8,1 процента в силу прогноза дохода на второй квартал, оказавшегося ниже рыночных ожиданий. Тем не менее, компания информировала о превзошедших ожидания аналитиков квартальных результатах. Неудовлетворительные квартальные данные привели к падению Rent-A-Center (RCII) и Seagate Technology (STX) на 14,0 процентов и 6,1 процента соответственно. Кроме того, Rent-A-Center дала слабый прогноз прибыли на 2014 год. Zions Bancorporation (ZION) подешевели на 4,8 процента из-за крупного убытка в четвёртом квартале. Chefs’ Warehouse (CHEF) «рухнули» на 15,4 процента после понижения компанией прогноза прибыли и сокращения прогноза дохода на 2013 год. Sanmina Corporation (SANM), напротив, выросли на 8,1 процента ввиду высокой прибыли на акцию за первый квартал.

Американский фондовый индекс S&P 500 во время пятничной регулярной торговой сессии опустился на 0,5 процента на фоне опасений вокруг очередного возможного сокращения Федрезервом программы QE3 на этой неделе и обеспокоенности в связи с замедлением темпов экономического роста Китая. Google (GOOG) потеряли два процента на новостях о покупке компанией DeepMind Technologies, занимающуюся разработками в сфере искусственного интеллекта, сумма сделки не разглашается. Кроме того, Google и Samsung Electronics подписали долгосрочное перекрёстное лицензионное соглашение на технологические патенты. Edwards Lifesciences (EW) уменьшились на 3,5 процента несмотря на получение компанией разрешения на продвижение сердечных клапанов Sapien 3 в Европе. Xerox Corporation (XRX) и Cisco Systems (CSCO) пошли вниз на 5,6 процента и 0,9 процента соответственно вслед за понижениями брокера. Apple (AAPL) подорожали на 0,8 процента в преддверии релиза квартальных итогов после закрытия торгов. Caterpillar (CAT) подскочили на 5,9 процента благодаря квартальным результатам за четвёртый квартал и превысившему ожидания рынка прогнозу прибыли на полный 2014 год. Вдобавок, Совет директоров компании утвердил новую программу обратной покупки акций примерно на 10,0 миллиардов долларов. Merck & Company (MRK) прибавили 1,1 процента на повышениях брокера.

Сводка последних новостей

Японский индекс цен на корпоративные услуги наблюдает подъём

На годовой основе индекс цен на корпоративные услуги в Японии поднялся в декабре на 1,3 процента, при этом пересмотренный в сторону повышения рост ноября составил 1,2 процента.

Рост промышленной прибыли в Китае замедляется

На ежегодной основе прибыль, полученная промышленными компаниями в Китае, увеличилась в декабре на шесть процентов относительно роста прошлого месяца в 9,7 процента. Между тем, в 2013 году прибыль промышленных компаний Китая повысилась на 12,2 процента в годовом исчислении по сравнению с ростом в 5,3 процента, зарегистрированным в 2012 году.

Деловые настроения в Австралии улучшаются

Декабрьский индекс уверенности в деловых кругах от Национального банка Австралии продвинулся до 6,0 пунктов, тогда как в ноябре его значение было равно 5,0.

Австралийский индекс ведущих экономических индикаторов незначительно идёт вверх

В ноябре индекс ведущих экономических индикаторов от Conference Board в Австралии показал повышение до 126,5 против 126,2 предыдущего месяца.

Прогноз бизнес-условий для производственного сектора Южной Кореи на прежнем уровне

Скорректированный на сезонность индекс обзора деловых условий для обрабатывающего сектора Южной Кореи на февраль остался без изменений по отношению к предшествующему месяцу, составив 84,0 пункта.

Материал предоставлен Saxo Bank

-

- Регистрация: 21 янв 2013

- Сообщений: 761

- Стаж торговли: 20 лет

- Должность: инвестор

- Брокер: ОТКРЫТИЕ

- Инструменты: акции

- Благодарил (а): 0 раз.

- Поблагодарили: 0 раз.

-ВВП Великобритании за четвертый квартал должен подтвердить экономический рост

-Заказы на товары длительного пользования в США в декабре предположительно выросли 1,6%

-Сегодня выходят данные о ценах на жилье в США на фоне разговоров о пузыре

На вторник запланировано несколько важных экономических отчетов, включая первую официальную оценку ВВП Великобритании за четвертый квартал прошлого года. Кроме этого, мы узнаем обновленные данные о заказах на товары длительного пользования в США и самую последнюю информацию о ценах на жилую недвижимость на примере индекса Кейса-Шиллера от S&P.

ВВП Великобритании (09:30 GMT): Участники рынка ждут официального подтверждения того, что положение британской экономики действительно устойчивое, как о том свидетельствуют в последнее время экономические индикаторы. И они, скорее всего, получат его из отчета правительства о предварительной оценке роста ВВП в четвертом квартале. Аналитики прогнозируют, что в последнем квартале рост экономики составил 0,7% по сравнению с предыдущим кварталом. Такого же мнения придерживается Национальный институт экономических и социальных исследований. Чем обусловлен такой рост? «Поддержку экономике Великобритании оказали выгодные условия кредитования и повысившееся доверие» — заявил Международный валютный фонд в своем обновленном «Прогнозе развития мировой экономики», опубликованном на прошлой неделе.

Экономика Великобритании укрепилась благодаря росту доверия и улучшению условий кредитования

Фото: Шон Рэндалл (Sean Randall) / Thinkstock.com

Сегодня эта теория пройдет испытание реальной статистикой на примере отчета о росте ВВП, который станет главным макроэкономическим событием дня. Достаточно ли устойчивое положение британской экономики, чтобы Банк Англии повысил процентную ставку раньше запланированного? Если показатель роста окажется выше прогноза, то разговоры на эту тему, безусловно, возобновятся. Хотя консенсус-прогноз предусматривает рост на 0,7%, как обычно оценки отдельных аналитиков отличаются от среднего значения довольно сильно, при этом максимальная оценка доходит до отметки 1%, как показывают результаты опроса экономистов агентством Bloomberg.

Председатель Банка Англии Марк Карни старается приуменьшить вероятность слишком высокого результата. Выступая на Всемирном экономическом форуме в Давосе на прошлой неделе, он сказал, что, «судя по благоприятной статистике в Великобритании на протяжении последних трех кварталов, мы можем говорить о трехквартальном периоде роста, ставшего возможным благодаря домохозяйствам, об экономике, которая развивается на 20% хуже докризисных уровней, которая обладает достаточными резервными мощностями, которая еще не восстановила баланс и которой грозят значительные трудности со стороны ее основного торгового партнера, со стороны общих денежно-кредитных условий». Упрощенный перевод этой фразы выглядит примерно так: результат роста ВВП должен оказаться очень высоким, чтобы Банк Англии решился изменить свой текущий курс на сохранение процентных ставок без изменения в ближайшем будущем.

Заказы на товары длительного пользования в США (13:30 GMT): Это последний официальный релиз макроэкономических данных в преддверии публикации предварительной оценки роста ВВП в четвертом квартале 2013 года, которая запланирована на четверг. В ноябре спрос на товары длительного пользования увеличился, в результате чего новые заказы выросли на 3,4% по сравнению с предыдущим месяцем. Но этот индикатор очень изменчив, поэтому важно отслеживать динамику изменения годовых показателей, которая более точно отражает текущую тенденцию. Хорошая новость заключается в том, что годовые темпы роста заказов в последнее время были довольно высокие: благодаря спросу на производственные товары годовой показатель повышался в каждом из последних четырех отчетов.

Но после неутешительных новостей о продажах на рынке первичного жилья вновь возникает вопрос о том, увеличатся ли темпы роста в 2014 году, как прогнозировали некоторые аналитики. В декабре спрос на новые дома для одной семьи упал почти на 11% по сравнению с предыдущим месяцем, чего не наблюдалось с июля прошлого года. Что еще хуже, падению в конце года предшествовали довольно низкие данные за ноябрь. Однако более крупный рынок вторичного жилья в декабре показал более высокий объем продаж, поэтому ситуация на рынке нового жилья, возможно, не такая плачевная, как кажется. Кроме того, общий тренд, основанный на нескольких индикаторах, пока выглядит обнадеживающе, о чем я говорил на прошлой неделе. Тем не менее, учитывая сильную коррекцию на американском фондовом рынке в последние дни, низкий результат заказов на товары длительного пользования не пройдет незамеченным.

На самом деле, экономисты прогнозируют, если и не впечатляющий, то все равно достойный прирост заказов. Новые заказы предположительно выросли в декабре на 1,6%. Немного, но достаточно для того, чтобы укрепить надежды игроков на то, что публикуемый в четверг отчет о росте ВВП продемонстрирует, что экономика продолжает развиваться умеренными темпами.

Индекс цен на жилье Кейса-Шиллера от S&P (14:00 GMT): Общие темпы восстановления жилищного рынка в последнее время замедлились, но если вы ищите очевидные признаки надвигающихся проблем, то в общем направлении динамики цен вы их не найдете. Действительно, в годовом выражении цены продолжают расти. Индекс цен на жилье в 20-ти городах Кейса-Шиллера, составляемый S&P, в октябре повысился почти на 14% по сравнению с предыдущим годом. В последний раз такие темпы годового роста цен наблюдались в начале 2006 года. Разница, конечно, заключается в том, что в 2006 году рынок достиг своего пика и его ждал период стремительного падения цен. Сегодня рынок все еще находится в процессе восстановления, и темп роста цен продолжает набирать обороты.

На самом деле, некоторые аналитики предупреждают, что в последнее время подъем рынка жилья по некоторым аспектам был слишком стремительным. Например, в прошлом месяце профессор Роберт Шиллер, один из создателей индекса цен на жилье, сказал: «мы, можно сказать, находимся на пороге нового пузыря на жилищном рынке». Принимая во внимание авторитет Шиллера в вопросах пузыря и жилищной аналитики, слово на букву «п», без сомнения, будет на устах у тех, кто сегодня будет анализировать отчет за ноябрь. В некотором отношении, эту ситуацию можно охарактеризовать так: «как ни крути, все равно будет плохо». Если годовой темп роста цен увеличится, некоторые скажут, что рынок находится под угрозой перегрева. С другой стороны, снижение цен вызовет опасения по поводу того, что повышение процентных ставок в последнее время начинает отрицательно сказываться на процессе восстановления, поэтому жилищный рынок впереди может ждать непростой год.

Если вы определяете потенциал и тенденцию развития жилищного рынка на примере цен (соотношение, которое пока сохраняется), то вряд ли сегодняшний отчет принесет вам беспокойство. Экономисты полагают, что в ноябре индекс цен на жилье повысился еще на 0,8% по сравнению с предыдущим месяцем, что также будет означать небольшое увеличение цен в годовом выражении. Этого достаточно, чтобы заглушить рев «медведей», хотя в то же время могут возникнуть дополнительные разговоры о пузыре.

Материал предоставлен Trading Floor

-Заказы на товары длительного пользования в США в декабре предположительно выросли 1,6%

-Сегодня выходят данные о ценах на жилье в США на фоне разговоров о пузыре

На вторник запланировано несколько важных экономических отчетов, включая первую официальную оценку ВВП Великобритании за четвертый квартал прошлого года. Кроме этого, мы узнаем обновленные данные о заказах на товары длительного пользования в США и самую последнюю информацию о ценах на жилую недвижимость на примере индекса Кейса-Шиллера от S&P.

ВВП Великобритании (09:30 GMT): Участники рынка ждут официального подтверждения того, что положение британской экономики действительно устойчивое, как о том свидетельствуют в последнее время экономические индикаторы. И они, скорее всего, получат его из отчета правительства о предварительной оценке роста ВВП в четвертом квартале. Аналитики прогнозируют, что в последнем квартале рост экономики составил 0,7% по сравнению с предыдущим кварталом. Такого же мнения придерживается Национальный институт экономических и социальных исследований. Чем обусловлен такой рост? «Поддержку экономике Великобритании оказали выгодные условия кредитования и повысившееся доверие» — заявил Международный валютный фонд в своем обновленном «Прогнозе развития мировой экономики», опубликованном на прошлой неделе.

Экономика Великобритании укрепилась благодаря росту доверия и улучшению условий кредитования

Фото: Шон Рэндалл (Sean Randall) / Thinkstock.com

Сегодня эта теория пройдет испытание реальной статистикой на примере отчета о росте ВВП, который станет главным макроэкономическим событием дня. Достаточно ли устойчивое положение британской экономики, чтобы Банк Англии повысил процентную ставку раньше запланированного? Если показатель роста окажется выше прогноза, то разговоры на эту тему, безусловно, возобновятся. Хотя консенсус-прогноз предусматривает рост на 0,7%, как обычно оценки отдельных аналитиков отличаются от среднего значения довольно сильно, при этом максимальная оценка доходит до отметки 1%, как показывают результаты опроса экономистов агентством Bloomberg.

Председатель Банка Англии Марк Карни старается приуменьшить вероятность слишком высокого результата. Выступая на Всемирном экономическом форуме в Давосе на прошлой неделе, он сказал, что, «судя по благоприятной статистике в Великобритании на протяжении последних трех кварталов, мы можем говорить о трехквартальном периоде роста, ставшего возможным благодаря домохозяйствам, об экономике, которая развивается на 20% хуже докризисных уровней, которая обладает достаточными резервными мощностями, которая еще не восстановила баланс и которой грозят значительные трудности со стороны ее основного торгового партнера, со стороны общих денежно-кредитных условий». Упрощенный перевод этой фразы выглядит примерно так: результат роста ВВП должен оказаться очень высоким, чтобы Банк Англии решился изменить свой текущий курс на сохранение процентных ставок без изменения в ближайшем будущем.

Заказы на товары длительного пользования в США (13:30 GMT): Это последний официальный релиз макроэкономических данных в преддверии публикации предварительной оценки роста ВВП в четвертом квартале 2013 года, которая запланирована на четверг. В ноябре спрос на товары длительного пользования увеличился, в результате чего новые заказы выросли на 3,4% по сравнению с предыдущим месяцем. Но этот индикатор очень изменчив, поэтому важно отслеживать динамику изменения годовых показателей, которая более точно отражает текущую тенденцию. Хорошая новость заключается в том, что годовые темпы роста заказов в последнее время были довольно высокие: благодаря спросу на производственные товары годовой показатель повышался в каждом из последних четырех отчетов.

Но после неутешительных новостей о продажах на рынке первичного жилья вновь возникает вопрос о том, увеличатся ли темпы роста в 2014 году, как прогнозировали некоторые аналитики. В декабре спрос на новые дома для одной семьи упал почти на 11% по сравнению с предыдущим месяцем, чего не наблюдалось с июля прошлого года. Что еще хуже, падению в конце года предшествовали довольно низкие данные за ноябрь. Однако более крупный рынок вторичного жилья в декабре показал более высокий объем продаж, поэтому ситуация на рынке нового жилья, возможно, не такая плачевная, как кажется. Кроме того, общий тренд, основанный на нескольких индикаторах, пока выглядит обнадеживающе, о чем я говорил на прошлой неделе. Тем не менее, учитывая сильную коррекцию на американском фондовом рынке в последние дни, низкий результат заказов на товары длительного пользования не пройдет незамеченным.

На самом деле, экономисты прогнозируют, если и не впечатляющий, то все равно достойный прирост заказов. Новые заказы предположительно выросли в декабре на 1,6%. Немного, но достаточно для того, чтобы укрепить надежды игроков на то, что публикуемый в четверг отчет о росте ВВП продемонстрирует, что экономика продолжает развиваться умеренными темпами.

Индекс цен на жилье Кейса-Шиллера от S&P (14:00 GMT): Общие темпы восстановления жилищного рынка в последнее время замедлились, но если вы ищите очевидные признаки надвигающихся проблем, то в общем направлении динамики цен вы их не найдете. Действительно, в годовом выражении цены продолжают расти. Индекс цен на жилье в 20-ти городах Кейса-Шиллера, составляемый S&P, в октябре повысился почти на 14% по сравнению с предыдущим годом. В последний раз такие темпы годового роста цен наблюдались в начале 2006 года. Разница, конечно, заключается в том, что в 2006 году рынок достиг своего пика и его ждал период стремительного падения цен. Сегодня рынок все еще находится в процессе восстановления, и темп роста цен продолжает набирать обороты.

На самом деле, некоторые аналитики предупреждают, что в последнее время подъем рынка жилья по некоторым аспектам был слишком стремительным. Например, в прошлом месяце профессор Роберт Шиллер, один из создателей индекса цен на жилье, сказал: «мы, можно сказать, находимся на пороге нового пузыря на жилищном рынке». Принимая во внимание авторитет Шиллера в вопросах пузыря и жилищной аналитики, слово на букву «п», без сомнения, будет на устах у тех, кто сегодня будет анализировать отчет за ноябрь. В некотором отношении, эту ситуацию можно охарактеризовать так: «как ни крути, все равно будет плохо». Если годовой темп роста цен увеличится, некоторые скажут, что рынок находится под угрозой перегрева. С другой стороны, снижение цен вызовет опасения по поводу того, что повышение процентных ставок в последнее время начинает отрицательно сказываться на процессе восстановления, поэтому жилищный рынок впереди может ждать непростой год.

Если вы определяете потенциал и тенденцию развития жилищного рынка на примере цен (соотношение, которое пока сохраняется), то вряд ли сегодняшний отчет принесет вам беспокойство. Экономисты полагают, что в ноябре индекс цен на жилье повысился еще на 0,8% по сравнению с предыдущим месяцем, что также будет означать небольшое увеличение цен в годовом выражении. Этого достаточно, чтобы заглушить рев «медведей», хотя в то же время могут возникнуть дополнительные разговоры о пузыре.

Материал предоставлен Trading Floor

-

- Регистрация: 21 янв 2013

- Сообщений: 761

- Стаж торговли: 20 лет

- Должность: инвестор

- Брокер: ОТКРЫТИЕ

- Инструменты: акции

- Благодарил (а): 0 раз.

- Поблагодарили: 0 раз.

Доллар испытывает затруднения за день до заседания FOMC

-Доллар под давлением на фоне волнений о том, что ФРС сбавит обороты сокращения стимулов

-Турецкий Центробанк сегодня примет меры по борьбе с валютным кризисом

-Евро/доллар ждет решающий момент – сначала заседание ФРС, затем ЕЦБ

Американский доллар испытывает затруднения в преддверии заседания ФРС, которое состоится в среду, что, вероятно, вызвано волнениями о том, что ФРС сбавит обороты своих высказываний о сокращении стимулов ввиду недавней, практически панической ситуации на валютных рынках развивающихся стран и "глубокой коррекции" цен на активы. Фактически, коррекция не была особенно глубокой, но она была резкой, а фондовый рынок уже настолько привык к стабильной прибыли, что консолидация, возможно, выглядит намного хуже, чем есть на самом деле.

Вчера турецкая лира продемонстрировала невероятную, взрывную динамику, поскольку огромное давление на валюту, в конечном итоге, стало призывом к действию, учитывая сегодняшнее заседание Центробанка Турции и объявление о последнем политическом решении в полночь. Естественной реакцией было бы значительное повышение ставки (на 2,00% или больше), что может поддержать дальнейший рост лиры в краткосрочной перспективе. Остальные меры будут менее благоприятны для рынка (контроль над движением капитала, который очень быстро приведет к негативным последствиям, чему будут способствовать огромные инвестиционные потоки в Турцию в течение последних лет). У Турции нет легких путей — наблюдайте за кросс-курсами турецкой лиры для определения общего настроя развивающихся рынков.

Центробанк Турции созвал экстренное заседание по кризису лиры

Фото: Витали Красовски / Thinkstock.com

Вчера я поделился в Твиттере ссылкой на последние комментарии Боба Джанджуа по рынкам активов, где его прогнозы переплетаются с попыткой предсказать взаимосвязь между рынком и реакцией ФРС на рынок. В его комментариях две вещи звучат правдоподобно: первая связана с тем, как классы активов один за другим начали терять веру в количественное смягчение (QE) как в катализатор, где одиноко стоять оставались только акции развитых рынков после того, как в 2011 году на новости о QE перестали реагировать сырьевые активы, в прошлом году – развивающиеся рынки, а сейчас, возможно, активы на рынке недвижимости. Во-вторых, это его прогноз о том, что может произойти, если экономические новости США ухудшатся и/или коррекция рынка акций достигнет достаточной глубины для того, чтобы негативно отразиться на доверии: "если в течение следующих 2-3 недель S&P потеряет 100/150 пунктов, я полагаю, что [Йеллен] намекнет на чрезвычайное смягчение, и рынок обязательно на них отреагирует!". Мой любимый и, на мой взгляд, прозорливый комментарий (в определенном смысле он похож на мнение, которое я высказывал в нашем прогнозе на первый квартал).

Открытым остается вопрос о том, как валютный рынок отреагирует на вариант развития событий по Джанджуа, который он не обсуждает. Если рынки активов продолжит падать на фоне волнений о том, что мировое восстановление становится вялым, первая стадия, вероятно, будет характеризоваться снижением доллара против остальных основных валют, поскольку львиная доля силы доллара строилась на проциклических ожиданиях, т.е. на сокращении стимулов ФРС и т.д. (Кстати, при этом варианте развития события не смог бы выстоять и фунт, поскольку эта валюта – любимица проциклической толпы, и в ближайшие месяцы длинные позиции в фунте ждет чрезвычайно неприятное столкновение с реальностью.)

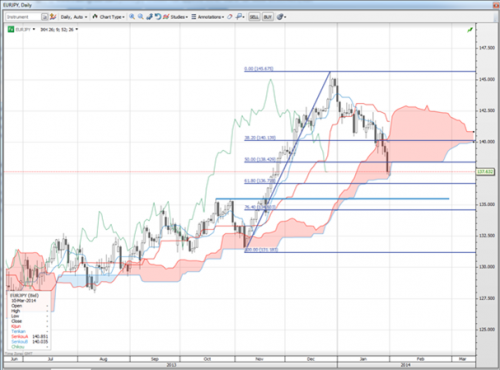

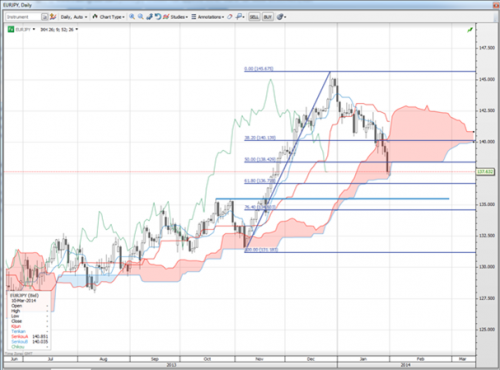

График: EUR/USD

Пару евро/доллар ждут решающие 6-7 дней торговли, учитывая завтрашнее заседание Федерального комитета по открытым рынкам (FOMC) и заседание Европейского центрального банка (ЕЦБ) в четверг. Что касается восходящего движения, то область 1,3800/50 представляет собой прочное сопротивление, в то время как поддержки определены не так четко, возможно, область 1,3550/1,3500 является очевидным уровнем или 100-дневная скользящая средняя (темно-зеленая линия на графике ниже), которая непрерывно оказывала поддержку, хотя и значительно снизилась за последние шесть месяцев.

Источник: Saxo Bank

Но в дальнейшем, любой экономический кризис, вероятно, окажется более болезненным для всех и может стать угрозой для Европы в плане волнений о стабильности ЕС (не забудьте, что в этом мае состоятся парламентские выборы) и необходимости ЕЦБ действовать более настойчиво, чтобы избежать полного блокирования кредитных рынков, и новых попыток по стабилизации государств, или станет ли Германия настаивать на том, чтобы периферийные экономики спасли свои банковские секторы с помощью налогов на богатство — в этом случае, все ведет прямиком к развалу ЕС.

Фундаментальные факторы евро крайне сложны для понимания, поскольку чрезвычайная сила единой валюты, какая ирония, является катализатором конечной нестабильности. Я не думаю, что евро надолго сохранит свой действующий статус надежной валюты.

Иена может оказаться особенно сильной, если события будут развиваться по дефляционному сценарию и распродаже или даже обвалу на рынке активов, однако я полагаю, что, несмотря на вероятность внушительного роста волатильности в кросс-курсах иены в ходе крутой коррекции, валюта вскоре достигнет пика и начнет снова падать, поскольку японские фундаментальные факторы указывают в пользу снижения валюты.

Вышеуказанный сценарий, основанный на варианте развития событий от Джанджуа, является предположением в среднесрочной перспективе для следующих нескольких месяцев, а не для заседания FOMC на этой неделе. Что касается завтрашнего объявления, то я почти со 100%-ной вероятностью жду, что на заседании Федрезерв сократит объем стимулов еще на 10 млрд. долларов, и полагаю, что они надеются на то, что недавняя обеспокоенность рынка и кризис развивающихся рынков исчезнут, поэтому я склоняюсь к еще более осторожному подбору слов относительно экономики (в целом, позитивном для доллара в краткосрочной перспективе при прочих равных).

Тем не менее, я признаю, что существует вероятность того, что Федрезерв настолько боится собственной тени, что есть нетривиальный шанс, что он подчеркнет двусторонний потенциал политики или определенным образом преуменьшит число комментариев, что рынок быстро сочтет причиной для продажи доллара. Последний сценарий может вскоре увлечь пару евро/доллар выше по направлению к 1,4000, поскольку приближается последнее решающее заседание ЕЦБ, и мы задаемся вопросом, продолжит ли председатель Марио Драги просто сотрясать воздух, или же эти инструменты действительно имеются в политическом арсенале ЕЦБ и могут быть пущены в работу.

С утра не пропустите выход последнего отчета по ВВП в Великобритании, который может дать фунту сильный толчок в любом из направлений, а также отчет по заказам на товары длительного пользования в США и данные по потребительскому доверию в США.

Материал предоставлен Trading Floor

-Доллар под давлением на фоне волнений о том, что ФРС сбавит обороты сокращения стимулов

-Турецкий Центробанк сегодня примет меры по борьбе с валютным кризисом

-Евро/доллар ждет решающий момент – сначала заседание ФРС, затем ЕЦБ

Американский доллар испытывает затруднения в преддверии заседания ФРС, которое состоится в среду, что, вероятно, вызвано волнениями о том, что ФРС сбавит обороты своих высказываний о сокращении стимулов ввиду недавней, практически панической ситуации на валютных рынках развивающихся стран и "глубокой коррекции" цен на активы. Фактически, коррекция не была особенно глубокой, но она была резкой, а фондовый рынок уже настолько привык к стабильной прибыли, что консолидация, возможно, выглядит намного хуже, чем есть на самом деле.

Вчера турецкая лира продемонстрировала невероятную, взрывную динамику, поскольку огромное давление на валюту, в конечном итоге, стало призывом к действию, учитывая сегодняшнее заседание Центробанка Турции и объявление о последнем политическом решении в полночь. Естественной реакцией было бы значительное повышение ставки (на 2,00% или больше), что может поддержать дальнейший рост лиры в краткосрочной перспективе. Остальные меры будут менее благоприятны для рынка (контроль над движением капитала, который очень быстро приведет к негативным последствиям, чему будут способствовать огромные инвестиционные потоки в Турцию в течение последних лет). У Турции нет легких путей — наблюдайте за кросс-курсами турецкой лиры для определения общего настроя развивающихся рынков.

Центробанк Турции созвал экстренное заседание по кризису лиры

Фото: Витали Красовски / Thinkstock.com

Вчера я поделился в Твиттере ссылкой на последние комментарии Боба Джанджуа по рынкам активов, где его прогнозы переплетаются с попыткой предсказать взаимосвязь между рынком и реакцией ФРС на рынок. В его комментариях две вещи звучат правдоподобно: первая связана с тем, как классы активов один за другим начали терять веру в количественное смягчение (QE) как в катализатор, где одиноко стоять оставались только акции развитых рынков после того, как в 2011 году на новости о QE перестали реагировать сырьевые активы, в прошлом году – развивающиеся рынки, а сейчас, возможно, активы на рынке недвижимости. Во-вторых, это его прогноз о том, что может произойти, если экономические новости США ухудшатся и/или коррекция рынка акций достигнет достаточной глубины для того, чтобы негативно отразиться на доверии: "если в течение следующих 2-3 недель S&P потеряет 100/150 пунктов, я полагаю, что [Йеллен] намекнет на чрезвычайное смягчение, и рынок обязательно на них отреагирует!". Мой любимый и, на мой взгляд, прозорливый комментарий (в определенном смысле он похож на мнение, которое я высказывал в нашем прогнозе на первый квартал).

Открытым остается вопрос о том, как валютный рынок отреагирует на вариант развития событий по Джанджуа, который он не обсуждает. Если рынки активов продолжит падать на фоне волнений о том, что мировое восстановление становится вялым, первая стадия, вероятно, будет характеризоваться снижением доллара против остальных основных валют, поскольку львиная доля силы доллара строилась на проциклических ожиданиях, т.е. на сокращении стимулов ФРС и т.д. (Кстати, при этом варианте развития события не смог бы выстоять и фунт, поскольку эта валюта – любимица проциклической толпы, и в ближайшие месяцы длинные позиции в фунте ждет чрезвычайно неприятное столкновение с реальностью.)

График: EUR/USD

Пару евро/доллар ждут решающие 6-7 дней торговли, учитывая завтрашнее заседание Федерального комитета по открытым рынкам (FOMC) и заседание Европейского центрального банка (ЕЦБ) в четверг. Что касается восходящего движения, то область 1,3800/50 представляет собой прочное сопротивление, в то время как поддержки определены не так четко, возможно, область 1,3550/1,3500 является очевидным уровнем или 100-дневная скользящая средняя (темно-зеленая линия на графике ниже), которая непрерывно оказывала поддержку, хотя и значительно снизилась за последние шесть месяцев.

Источник: Saxo Bank

Но в дальнейшем, любой экономический кризис, вероятно, окажется более болезненным для всех и может стать угрозой для Европы в плане волнений о стабильности ЕС (не забудьте, что в этом мае состоятся парламентские выборы) и необходимости ЕЦБ действовать более настойчиво, чтобы избежать полного блокирования кредитных рынков, и новых попыток по стабилизации государств, или станет ли Германия настаивать на том, чтобы периферийные экономики спасли свои банковские секторы с помощью налогов на богатство — в этом случае, все ведет прямиком к развалу ЕС.

Фундаментальные факторы евро крайне сложны для понимания, поскольку чрезвычайная сила единой валюты, какая ирония, является катализатором конечной нестабильности. Я не думаю, что евро надолго сохранит свой действующий статус надежной валюты.

Иена может оказаться особенно сильной, если события будут развиваться по дефляционному сценарию и распродаже или даже обвалу на рынке активов, однако я полагаю, что, несмотря на вероятность внушительного роста волатильности в кросс-курсах иены в ходе крутой коррекции, валюта вскоре достигнет пика и начнет снова падать, поскольку японские фундаментальные факторы указывают в пользу снижения валюты.

Вышеуказанный сценарий, основанный на варианте развития событий от Джанджуа, является предположением в среднесрочной перспективе для следующих нескольких месяцев, а не для заседания FOMC на этой неделе. Что касается завтрашнего объявления, то я почти со 100%-ной вероятностью жду, что на заседании Федрезерв сократит объем стимулов еще на 10 млрд. долларов, и полагаю, что они надеются на то, что недавняя обеспокоенность рынка и кризис развивающихся рынков исчезнут, поэтому я склоняюсь к еще более осторожному подбору слов относительно экономики (в целом, позитивном для доллара в краткосрочной перспективе при прочих равных).

Тем не менее, я признаю, что существует вероятность того, что Федрезерв настолько боится собственной тени, что есть нетривиальный шанс, что он подчеркнет двусторонний потенциал политики или определенным образом преуменьшит число комментариев, что рынок быстро сочтет причиной для продажи доллара. Последний сценарий может вскоре увлечь пару евро/доллар выше по направлению к 1,4000, поскольку приближается последнее решающее заседание ЕЦБ, и мы задаемся вопросом, продолжит ли председатель Марио Драги просто сотрясать воздух, или же эти инструменты действительно имеются в политическом арсенале ЕЦБ и могут быть пущены в работу.

С утра не пропустите выход последнего отчета по ВВП в Великобритании, который может дать фунту сильный толчок в любом из направлений, а также отчет по заказам на товары длительного пользования в США и данные по потребительскому доверию в США.

Материал предоставлен Trading Floor

-

- Регистрация: 21 янв 2013

- Сообщений: 761

- Стаж торговли: 20 лет

- Должность: инвестор

- Брокер: ОТКРЫТИЕ

- Инструменты: акции

- Благодарил (а): 0 раз.

- Поблагодарили: 0 раз.

Утренний брифинг от Saxo Bank: обзор рынков на 29 января 2014 года

Форекс: Доллар США торгуется с повышением

Этим утром доллар США торгуется с повышением относительно большинства своих валютных партнёров. Между тем, сегодня будет объявлено об итогах заседания Федерального комитета по операциям на открытом рынке (FOMC), последнего для уходящего со своего поста Бена Бернанке (Ben Bernanke). Учитывая повышение Международным валютным фондом прогноза по ВВП США на 2014 год и признаки улучшения в крупнейшей экономике мира в целом, Федрезерв, скорее всего заявит об очередном сокращении объёма ежемесячных покупок облигаций. Кроме того, внимание рынка привлекут данные по потребительской уверенности в Германии от GfК. В 6 часов утра по GMT евро и британский фунт потеряли по 0,1 процента против американского доллара, торгуясь по цене 1,3658 доллара и 1,6575 доллара соответственно.

Австралийский доллар прибавил 0,2 процента в сравнении с долларом США на фоне декабрьского роста австралийского индекса ведущих экономических индикаторов

.

Японская иена снизилась на 0,4 процента по отношению и к доллару США, и евро.

Европа: Рынок откроется в «плюсе»

Открытие германского фондового индекса DAX и французского CAC ожидается на 86-96 пунктов и 36-39 пунктов выше соответственно. Индекс Британской фондовой биржи FTSE100 откроется повышением на 43-48 пунктов.

Публикация индикатора потребительской уверенности Германии от GfK; объёма кредитования частного сектора и денежного агрегата М3 Еврозоны; индикатора потребления Швейцарии от UBS; индекса уверенности в деловой сфере Италии; объёма розничных продаж Испании; индекса цен на жилье Великобритании от Nationwide запланирована на сегодня.

Fiat SpA (F), Osram Licht AG (OSR), Staffline Group (STAF) отчитаются по результатам своей деятельности.

Novartis AG (NOVN) заявила об объёмах продаж и базовой прибыли ниже ожиданий, подтвердив при этом свой прогноз по реализации продукции на 2014 год.

Как сообщила Daimler AG (DAI), Андреас Реншлер (Andreas Renschler) – директор по производству и закупкам в её подразделении Mercedes-Benz – оставил свой пост.

Telefonica SA (TEF) объявила о завершении продажи крупного пакета акций своего чешского филиала Telefonica Czech Republic AS стоимостью около 2,5 миллиарда евро, что стало возможным благодаря одобрению антимонопольных органов Европейской комиссии в январе 2014 года.

Германское дочернее предприятие Vodafone Group (VOD) планирует сократить около 600 рабочих мест, чтобы справиться с суровой конкуренцией и решить проблему низкого дохода в регионе.

Lloyds Banking Group (LLOY) приступила к размещению акций TSB на Лондонской фондовой бирже, оцениваемых более чем на 1,5 миллиарда фунтов стерлингов, после того, как отклонила неожиданное предложение группы институциональных инвесторов, – пишет «The Guardian».

Азия: Торги в «зелёном»

Этим утром азиатские рынки торгуются на положительной территории на фоне ослабления обеспокоенности вокруг экономического состояния стран с развивающимися рынками.

В Японии Shizuki Electric Company (6994) выросли ввиду повышения компанией годового прогноза чистой прибыли. Sharp Corporation (6753) подскочили на фоне новостей о возможном объявлении компанией о чистой прибыли за девять месяцев, завершившихся 31 декабря 2013 года. Advantest Corporation (6857), наоборот, отступили из-за прогноза более крупного годового убытка по сравнению с ожиданиями. Акции предприятий Nippon Electric Glass (5214) и Asahi Glass Company (5201) упали после того, как их компания-аналог Corning Inc. дала прогноз о дальнейшем снижении цен на ЖК-дисплеи в первом квартале. В 6 часов утра по GMT индекс Токийской фондовой биржи Nikkei 225 торгуется на 2,2 процента выше на отметке 15301,7 пункта.

В Китае ценные бумаги финансового сектора China Minsheng Banking Corporation (600016) и Industrial & Commercial Bank of China (601398) зафиксировали повышение. Тогда как, Datong Coal Industry (601001), напротив, пошли вниз в силу ожиданий годовых убытков. В Гонконге Kingsoft Corporation (3888) продвинулись вперёд на новостях о планах разделить бизнес в сфере информационной безопасности для включения акций в листинг на Нью-Йоркской фондовой бирже или Nasdaq. В Южной Корее POSCO (005490) выросли несмотря на более низкую, чем ожидалось, операционную прибыль в четвёртом квартале.

США: Фьючерсы торгуются выше

В 6 часов утра по GMT фьючерсы на S&P 500 торгуются на 8,6 пункта выше.

Публикация числа запросов на ипотечное кредитование от Ассоциации ипотечных банков (МВА) планируется на сегодня. В дополнение, ожидается решение Федеральной резервной системы по процентной ставке.

Facebook (FB), QUALCOMM (QCOM), Boeing (BA), Biogen Idec (BIIB), Las Vegas Sands (LVS), EMC Corporation (EMC), Dow Chemical (DOW), Phillips 66 (PSX), Praxair (PX) и Southern Company (SO) объявят о своих результатах сегодня.

Во вторник в рамках продлённой торговой сессии AT&T (T) отступили на 2,1 процента на сообщениях компании о более медленном, чем ожидалось, росте абонентской базы в четвёртом квартале. В то же время, компания опубликовала позитивные результаты за этот же период. Yahoo! (YHOO) потеряли 2,4 процента на сообщениях о более сильном, чем ожидалось, снижении дохода от дисплей-рекламы и неблагоприятном прогнозе прибыли на первый квартал. Electronic Arts (EA) уменьшились на 2,3 процента ввиду отставания дохода за третий квартал от ожиданий экспертов и слабого прогноза по скорректированному доходу и прибыли на четвёртый квартал. Кроме того, компания сократила годовой прогноз по скорректированному доходу. Пессимистичный прогноз дохода на четвёртый квартал привёл к падению Cirrus Logic (CRUS) на 5,3 процента.

Ezcorp Inc. (EZPW), Hub Group (HUBG) и Ace Limited (ACE), напротив, пошли вверх на 16,3 процента, 6,9 процента и 1,5 процента соответственно благодаря квартальным результатам, оказавшимся выше рыночных ожиданий.

Во время пятничной регулярной торговой сессии американский фондовый индекс S&P 500 прибавил 0,6 процента вслед за выходом январских данных по уверенности потребителей США, превзошедших ожидания аналитиков, и ряда отчётов о высокой прибыли внутринациональных компаний. Крупная скорректированная прибыль за четвёртый квартал обеспечила рост Pfizer (PFE) на 2,6 процента. D.R. Horton (DHI), Waters Corporation (WAT) и Ford Motor (F) продвинулись вперёд на 9,8 процента, 7,3 процента и 0,1 процента соответственно ввиду квартальных результатов, превысивших рыночный консенсус. Cliffs Natural Resources (CLF) выросли на 2,1 процента после того, как Casablanca Capital LP купила долю в компании в 5,2 процента, и объявила о необходимости проведения работ по повышению акционерной стоимости. Apple (AAPL) подешевели на восемь процентов в силу пессимистичного прогноза дохода на второй квартал. Вместе с тем, компания объявила о положительных итогах первого квартала. Неудовлетворительные данные за второй квартал стали причиной падения Seagate Technology (STX) на 11,3 процента. Corning Inc. (GLW) опустились на 6,2 процента из-за прогноза о снижении цен на ЖК-дисплеи в первом квартале.

Сводка последних новостей

Австралийский индекс ведущих экономических индикаторов идёт вверх

Австралийский индекс ведущих экономических индикаторов от банка Westpac и института Мельбурна поднялся в декабре на 0,1 процента в месячном исчислении по отношению к падению в ноябре на 0,1 процента.

Профицит счёта текущих операций в Южной Корее растёт

Профицит счёта текущих операций в Южной Корее повысился в декабре до 6,4 миллиарда долларов США по сравнению с 6,0 миллиардами долларов предыдущего месяца. По данным 2013 года профицит показал новый рекордный максимум в 70,7 миллиарда американских долларов, тогда как в 2012 году он был равен 48,1 миллиарда долларов.

Промышленное производство Южной Кореи набирает обороты

Скорректированный на сезонность южнокорейский объём промышленного производства в декабре увеличился на 3,4 процента на ежемесячной основе; пересмотренный в сторону повышения показатель ноября свидетельствовал о росте в 0,1 процента.

Материал предоставлен Saxo Bank

Форекс: Доллар США торгуется с повышением

Этим утром доллар США торгуется с повышением относительно большинства своих валютных партнёров. Между тем, сегодня будет объявлено об итогах заседания Федерального комитета по операциям на открытом рынке (FOMC), последнего для уходящего со своего поста Бена Бернанке (Ben Bernanke). Учитывая повышение Международным валютным фондом прогноза по ВВП США на 2014 год и признаки улучшения в крупнейшей экономике мира в целом, Федрезерв, скорее всего заявит об очередном сокращении объёма ежемесячных покупок облигаций. Кроме того, внимание рынка привлекут данные по потребительской уверенности в Германии от GfК. В 6 часов утра по GMT евро и британский фунт потеряли по 0,1 процента против американского доллара, торгуясь по цене 1,3658 доллара и 1,6575 доллара соответственно.

Австралийский доллар прибавил 0,2 процента в сравнении с долларом США на фоне декабрьского роста австралийского индекса ведущих экономических индикаторов

.

Японская иена снизилась на 0,4 процента по отношению и к доллару США, и евро.

Европа: Рынок откроется в «плюсе»

Открытие германского фондового индекса DAX и французского CAC ожидается на 86-96 пунктов и 36-39 пунктов выше соответственно. Индекс Британской фондовой биржи FTSE100 откроется повышением на 43-48 пунктов.

Публикация индикатора потребительской уверенности Германии от GfK; объёма кредитования частного сектора и денежного агрегата М3 Еврозоны; индикатора потребления Швейцарии от UBS; индекса уверенности в деловой сфере Италии; объёма розничных продаж Испании; индекса цен на жилье Великобритании от Nationwide запланирована на сегодня.

Fiat SpA (F), Osram Licht AG (OSR), Staffline Group (STAF) отчитаются по результатам своей деятельности.

Novartis AG (NOVN) заявила об объёмах продаж и базовой прибыли ниже ожиданий, подтвердив при этом свой прогноз по реализации продукции на 2014 год.

Как сообщила Daimler AG (DAI), Андреас Реншлер (Andreas Renschler) – директор по производству и закупкам в её подразделении Mercedes-Benz – оставил свой пост.

Telefonica SA (TEF) объявила о завершении продажи крупного пакета акций своего чешского филиала Telefonica Czech Republic AS стоимостью около 2,5 миллиарда евро, что стало возможным благодаря одобрению антимонопольных органов Европейской комиссии в январе 2014 года.

Германское дочернее предприятие Vodafone Group (VOD) планирует сократить около 600 рабочих мест, чтобы справиться с суровой конкуренцией и решить проблему низкого дохода в регионе.

Lloyds Banking Group (LLOY) приступила к размещению акций TSB на Лондонской фондовой бирже, оцениваемых более чем на 1,5 миллиарда фунтов стерлингов, после того, как отклонила неожиданное предложение группы институциональных инвесторов, – пишет «The Guardian».

Азия: Торги в «зелёном»

Этим утром азиатские рынки торгуются на положительной территории на фоне ослабления обеспокоенности вокруг экономического состояния стран с развивающимися рынками.

В Японии Shizuki Electric Company (6994) выросли ввиду повышения компанией годового прогноза чистой прибыли. Sharp Corporation (6753) подскочили на фоне новостей о возможном объявлении компанией о чистой прибыли за девять месяцев, завершившихся 31 декабря 2013 года. Advantest Corporation (6857), наоборот, отступили из-за прогноза более крупного годового убытка по сравнению с ожиданиями. Акции предприятий Nippon Electric Glass (5214) и Asahi Glass Company (5201) упали после того, как их компания-аналог Corning Inc. дала прогноз о дальнейшем снижении цен на ЖК-дисплеи в первом квартале. В 6 часов утра по GMT индекс Токийской фондовой биржи Nikkei 225 торгуется на 2,2 процента выше на отметке 15301,7 пункта.

В Китае ценные бумаги финансового сектора China Minsheng Banking Corporation (600016) и Industrial & Commercial Bank of China (601398) зафиксировали повышение. Тогда как, Datong Coal Industry (601001), напротив, пошли вниз в силу ожиданий годовых убытков. В Гонконге Kingsoft Corporation (3888) продвинулись вперёд на новостях о планах разделить бизнес в сфере информационной безопасности для включения акций в листинг на Нью-Йоркской фондовой бирже или Nasdaq. В Южной Корее POSCO (005490) выросли несмотря на более низкую, чем ожидалось, операционную прибыль в четвёртом квартале.

США: Фьючерсы торгуются выше

В 6 часов утра по GMT фьючерсы на S&P 500 торгуются на 8,6 пункта выше.

Публикация числа запросов на ипотечное кредитование от Ассоциации ипотечных банков (МВА) планируется на сегодня. В дополнение, ожидается решение Федеральной резервной системы по процентной ставке.

Facebook (FB), QUALCOMM (QCOM), Boeing (BA), Biogen Idec (BIIB), Las Vegas Sands (LVS), EMC Corporation (EMC), Dow Chemical (DOW), Phillips 66 (PSX), Praxair (PX) и Southern Company (SO) объявят о своих результатах сегодня.

Во вторник в рамках продлённой торговой сессии AT&T (T) отступили на 2,1 процента на сообщениях компании о более медленном, чем ожидалось, росте абонентской базы в четвёртом квартале. В то же время, компания опубликовала позитивные результаты за этот же период. Yahoo! (YHOO) потеряли 2,4 процента на сообщениях о более сильном, чем ожидалось, снижении дохода от дисплей-рекламы и неблагоприятном прогнозе прибыли на первый квартал. Electronic Arts (EA) уменьшились на 2,3 процента ввиду отставания дохода за третий квартал от ожиданий экспертов и слабого прогноза по скорректированному доходу и прибыли на четвёртый квартал. Кроме того, компания сократила годовой прогноз по скорректированному доходу. Пессимистичный прогноз дохода на четвёртый квартал привёл к падению Cirrus Logic (CRUS) на 5,3 процента.

Ezcorp Inc. (EZPW), Hub Group (HUBG) и Ace Limited (ACE), напротив, пошли вверх на 16,3 процента, 6,9 процента и 1,5 процента соответственно благодаря квартальным результатам, оказавшимся выше рыночных ожиданий.

Во время пятничной регулярной торговой сессии американский фондовый индекс S&P 500 прибавил 0,6 процента вслед за выходом январских данных по уверенности потребителей США, превзошедших ожидания аналитиков, и ряда отчётов о высокой прибыли внутринациональных компаний. Крупная скорректированная прибыль за четвёртый квартал обеспечила рост Pfizer (PFE) на 2,6 процента. D.R. Horton (DHI), Waters Corporation (WAT) и Ford Motor (F) продвинулись вперёд на 9,8 процента, 7,3 процента и 0,1 процента соответственно ввиду квартальных результатов, превысивших рыночный консенсус. Cliffs Natural Resources (CLF) выросли на 2,1 процента после того, как Casablanca Capital LP купила долю в компании в 5,2 процента, и объявила о необходимости проведения работ по повышению акционерной стоимости. Apple (AAPL) подешевели на восемь процентов в силу пессимистичного прогноза дохода на второй квартал. Вместе с тем, компания объявила о положительных итогах первого квартала. Неудовлетворительные данные за второй квартал стали причиной падения Seagate Technology (STX) на 11,3 процента. Corning Inc. (GLW) опустились на 6,2 процента из-за прогноза о снижении цен на ЖК-дисплеи в первом квартале.

Сводка последних новостей

Австралийский индекс ведущих экономических индикаторов идёт вверх

Австралийский индекс ведущих экономических индикаторов от банка Westpac и института Мельбурна поднялся в декабре на 0,1 процента в месячном исчислении по отношению к падению в ноябре на 0,1 процента.

Профицит счёта текущих операций в Южной Корее растёт

Профицит счёта текущих операций в Южной Корее повысился в декабре до 6,4 миллиарда долларов США по сравнению с 6,0 миллиардами долларов предыдущего месяца. По данным 2013 года профицит показал новый рекордный максимум в 70,7 миллиарда американских долларов, тогда как в 2012 году он был равен 48,1 миллиарда долларов.

Промышленное производство Южной Кореи набирает обороты

Скорректированный на сезонность южнокорейский объём промышленного производства в декабре увеличился на 3,4 процента на ежемесячной основе; пересмотренный в сторону повышения показатель ноября свидетельствовал о росте в 0,1 процента.

Материал предоставлен Saxo Bank

-

- Регистрация: 21 янв 2013

- Сообщений: 761

- Стаж торговли: 20 лет

- Должность: инвестор

- Брокер: ОТКРЫТИЕ

- Инструменты: акции

- Благодарил (а): 0 раз.

- Поблагодарили: 0 раз.

Три показателя на сегодня: индекс цен на жилье в Великобритании, розничные продажи в Испании и денежная масса в Еврозоне

-Стремительный рост цен на жилье в Великобритании может повлиять на курс денежно-кредитной политики

-Министр экономики Испании доволен статистикой

-Восстановление в любом случае будет медленным

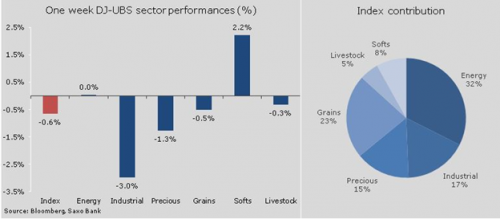

Сегодня основное внимание рынка будет приковано к заявлению ФРС о монетарной политике, публикация которого запланирована на 19:00 GMT. Вчера аналитик Saxo Bank Ник Беекрофт озвучил следующий прогноз: «каждый месяц стимулирующие меры будут сокращаться на 10 миллиардов долларов». До объявления, которое будет сделано по итогам последнего для Бена Бернанке заседания Федерального комитета по операциям на открытом рынке, выйдут несколько экономических отчетов из-за океана, а именно цены на жилье в Великобритании, розничные продажи в Испании и денежная масса в Еврозоне.

Индекс цен на жилье в Великобритании от Nationwide (07.00 GMT)

Сегодня на 13:15 GMT запланировано выступление председателя Банка Англии Марка Карни. Помимо прочего, он будет говорить о том, как стремительный рост цен на жилье может повлиять на денежно-кредитную политику в ближайшие месяцы. Некоторые аналитики утверждают, что на рынке жилой недвижимости уже сформировался пузырь, в связи с чем возникает вопрос: предпримет ли центральный банк какие-либо действия, чтобы замедлить темпы роста займов для покупки домов? Поэтому к ежемесячному отчету о ценах от Nationwide Building Society (Общенационального строительного общества) сегодня будет приковано пристальное внимание с целью понять, чего следует ждать от Карни и его сторонников.

Между тем рынок жилья в Великобритании перегрет. В декабре цены, по данным Nationwide, подскочили на 1,4%, что стало самым высоким показателем месячного роста за последние четыре года. В годовом выражении цены в прошлом месяце выросли на 8% (максимальный результат с середины 2010 года). Повышение цен на жилье не представляло бы собой такую большую проблему, если бы положение экономики было неустойчивым. Но это не так. Уровень безработицы упал до 7,1%, а Карни сказал, что при достижении отметки 7% возникнет необходимость в обсуждении вопроса повышения процентных ставок.

Для того чтобы замедлить или остановить процесс формирования пузыря, если такой действительно происходит, необязательно требуется повышение ставок. Существует ряд альтернативных вариантов, которые могли бы охладить рынок жилья, при этом не создавая преждевременной угрозы для общей тенденции к восстановлению экономики. Однако самые последние комментарии Карни свидетельствуют о том, что он пока не намерен отменять выгодные условия на рынке недвижимости. Ранее в этом месяце он сказал: «Мы наблюдали восстановление цен на жилье с довольно низкого уровня. Каждый раз отмечая резкий рост кредитования, мы проявляем интерес. Но нам нужно учитывать определенный контекст, потому что показатель по-прежнему находится ниже исторических средних значений».

Если Карни захочет пересмотреть свою точку зрения, то, возможно, он сообщит об этом в сегодняшнем выступлении. Насколько это вероятно, покажет отчет Nationwide.

Источник: Nationwide Building Society